GOLGOのひとりごと

【給与計算・賃金の取り扱い】記事一覧

- 2024.05.20

- 業務効率の悪い社員には残業手当を払わなくても良いか?

- 2023.11.14

- 有給休暇管理表の上手な作り方

- 2023.09.18

- 給与計算はタテ割よりヨコ割が便利!

- 2023.08.15

- 一度体験したら二度と元のやり方に戻りたくなくなる便利な振込のやり方

- 2023.08.10

- ムダな振込手数料を払っていませんか?

- 2023.03.31

- 毎月の給与計算、本当に大変ですよね?

- 2022.06.28

- 社宅を貸したときの所得税

- 2022.06.13

- 固定残業手当の注意点

- 2021.09.06

- 退職が決まっている社員の賞与

- 2021.01.05

- 自転車通勤者の通勤手当

- 2021.01.04

- テレワーク時の時間管理について②

- 2021.01.02

- 会社都合で1日の所定労働時間の一部を休業させた場合の休業手当

- 2020.12.30

- 平均賃金の基本的な考え方

- 2020.12.10

- フレックスタイム制における休日割増賃金

- 2020.11.16

- 歩合給がある場合の残業計算

- 2020.11.09

- 退職者が引継ぎをせず、有給消化を申請した場合の対応

- 2020.10.15

- 調査で判明する社会保険の誤解

- 2020.10.08

- 給与から控除できる項目

- 2020.09.02

- 新型コロナウイルス感染症対応休業支援金・給付金について

- 2020.08.04

- 未払い残業代を遡って支払った場合の社会保険料

- 2020.07.28

- 有給休暇の賃金の計算

- 2020.07.01

- 慶弔見舞金

- 2020.02.03

- 慶弔休暇は有給か無給か?

- 2020.01.09

- 残業手当の単位

- 2019.10.11

- 管理職の残業手当

- 2019.09.09

- 社会保険の喪失日と保険料の関係

- 2019.09.02

- 最低賃金と労働時間

- 2019.08.13

- みなし残業代制度とは

- 2019.08.05

- 算定基礎届について

- 2019.08.02

- 労働保険の年度更新

- 2019.07.26

- 休職中の住民税

- 2019.06.27

- ダブルワーカーを雇用した場合の時間外割増の計算

- 2019.06.09

- 降格により減給する場合の金額の限度

- 2019.05.09

- 日々の所定時間を変形させると有休手当の計算でつまづく可能性大

- 2019.04.25

- 残業代の計算

- 2019.04.12

- 賞与を支給する対象者は会社が決められる?

- 2019.02.01

- 在宅勤務のみなし労働時間

- 2019.01.04

- 深夜割増賃金

- 2018.12.21

- 最低賃金に関する法律

- 2018.11.29

- 給与締日、支払日の変更

- 2018.10.08

- 賞与は義務か?

- 2018.10.02

- 賞与にかかる社会保険料

- 2017.12.10

- 年末調整

- 2017.12.04

- 就労時間後の飲み会は残業か?

- 2017.09.22

- 2以上の会社から報酬を受けている場合の社会保険料

- 2017.08.27

- 賃金の注意点

- 2017.08.13

- 健康診断の費用負担とその間の賃金

- 2017.06.18

- 賃金の5原則

- 2017.06.11

- 給与からの控除のルール

- 2017.05.01

- 労働保険の一元適用と二元適用

- 2017.04.23

- 定年後再雇用の給与

- 2017.03.23

- 非課税の交通費には限度額がある

- 2016.11.30

- 最低賃金制度とは

- 2016.11.01

- 60歳を過ぎて再雇用した社員の給与はそれまでよりも下げていいのか?

- 2016.10.04

- 通勤手当には非課税限度額があります。

- 2016.09.27

- 労災の最初の3日は補償されない?

- 2016.09.06

- 住宅手当と残業代計算

- 2016.08.30

- 子供を産んでいる期間中の給与

- 2016.05.11

- 月60時間以上の残業は割増賃金が高い?

- 2016.04.24

- 雇用保険料率が変更されました!

- 2016.04.16

- 昼休みの電話番は労働時間か?

- 2016.04.02

- 割増賃金

- 2016.02.24

- 遅刻に対して余分に賃金をカットできるか?

- 2015.12.08

- 取引先の接待で飲食をしている時間は残業か?

- 2015.11.18

- 最低賃金はどう決まるか

- 2015.08.22

- 固定残業手当導入の注意点

- 2015.08.09

- 給与支払日の変更時に気を付ける事

- 2015.06.22

- 社員旅行積立金を給与から天引きしてもいいか?

- 2015.06.14

- 年俸制の話

- 2015.04.27

- 割増賃金の計算

- 2015.04.26

- フルコミッション給与制度の問題点

- 2015.03.24

- 残業代の未払いと過払い

- 2014.12.15

- 賞与、退職金は会社の義務か?

- 2014.10.06

- 社会保険料が変わる月です!

- 2014.09.05

- どこまでが賃金か?

- 2014.08.05

- 出張先への往復移動時間の給与

- 2014.06.25

- パートの残業代計算の注意

- 2014.03.31

- 割増賃金から除くことができる手当

- 2014.03.26

- 着替えの時間は労働時間とすべきか?

- 2014.03.14

- 合法的に給与を下げる方法

- 2014.02.24

- 感染症にかかった社員の自宅待機中の給与

- 2013.11.23

- 仕事を覚えるまでの賃金を低く設定してもよいか

- 2013.10.26

- 残業手当の基になる賃金

- 2013.09.28

- 会社から一方的に給与を下げることはできるか?

- 2013.09.14

- 減給の上限

- 2013.09.10

- 管理職の割増賃金

- 2013.08.20

- 休日の出張旅行は休日出勤?

- 2013.07.20

- 就業規則変更による賃金引き下げの話

- 2013.07.12

- 残業代の定額支給はアリ?

- 2013.04.15

- 賃金の支払い形態の話

- 2013.04.10

- 平均賃金

- 2013.01.04

- 給与から親睦会費や互助会費などを天引きする時の手続きについて

- 2013.01.01

- 会社都合で休業をする場合の補償

- 2012.12.28

- 休業手当の未払いにご用心

- 2012.09.25

- 賃金支払いの5原則の話

- 2012.08.05

- 給与の締め日や支払日は会社の任意に変更できるか

- 2011.11.15

- 今から準備したい年末賞与 Q&A

- 2011.09.01

- 給与計算の不徹底は穴の開いたバケツ

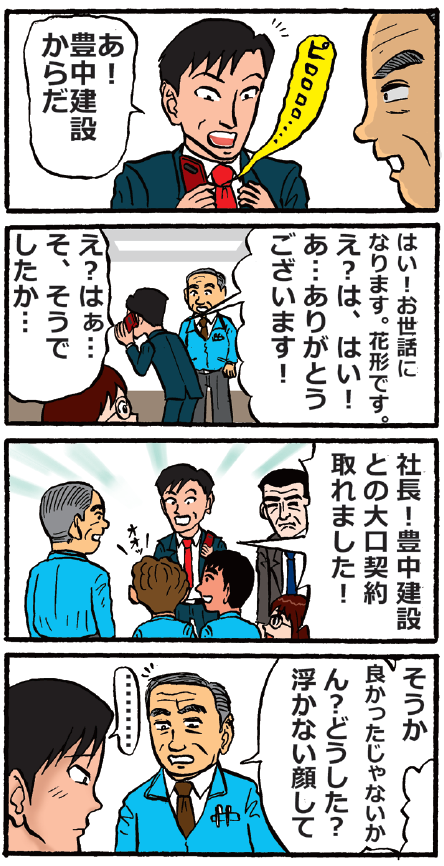

業務効率の悪い社員には残業手当を払わなくても良いか?

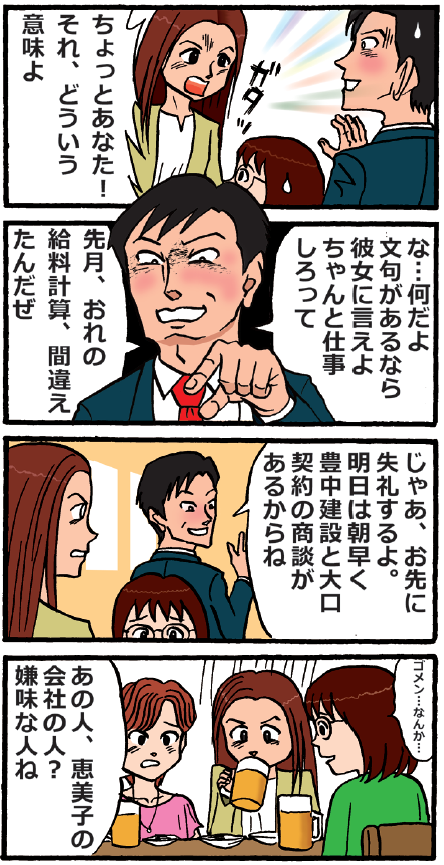

実はこれも私の実体験である。

「オメエらの訓練のために掛った時間は残業つけないからな!」

ホテル時代のアル中上司から入社日に言われたことだ。

要するに実際に掛った時間ではなく、その日の仕事量を勘案して残業時間を記録するということだ。不慣れな新人が何度もやり直したりして時間が掛かったとしても、それに対しては時間外手当を支給しないというのだ。

はたしてこれは合法か?

(当時の私は何の知識も無いおバカだったので、そういうものかと納得してしまっていた)

もちろんアウト!である。ベテランが一時間でできる仕事を、新人が二時間かかったとしたら、二時間分の賃金を支払う必要がある。

ちなみにこれが雇用契約でなく、請負契約であったならば問題はない。

つまり、雇用契約とは、働くことそのものが契約上の義務であり、その結果がどうであろうとその時間、指揮命令に従ってさえいれば契約を守ったことになるから、賃金を受け取る権利が生まれることになる。

ちなみに、請負契約とは、仕事の結果に対して義務を負う契約である。

例えば、家を建てるという契約であれば、実際に家が出来上がらなかったら工賃を請求することはできない。

なので雇用契約を結ぶときは雇う側は気を付ける必要がある。

その労働者がどんなにデキなかったとしても、指揮命令に従ってさえいれば、たとえ業務効率が使用者の求める水準に達していなくても、約束した賃金を支払わなければならないからだ。

雇う以上は、結果が伴わなくても給与を払わなくてはならないのだから、上手に指揮命令したり、教育訓練を行ったりして、結果を出させる必要がある。

経営者は労働者が結果を出せないことを、人のせいにできない。

その代わり、誰を雇うかは経営者の自由である。

しっかりと見極めて、用意周到な雇用契約(試用期間やインセンティブなど)を結び、成果を出させる工夫をするしかない。

誰を雇うかを決めるのも社長、指揮命令するのも社長、雇用条件を決めるのも社長なのだから、全ては社長の責任!

有給休暇管理表の上手な作り方

ある日の事務所内の会話より

各社員の2020.1~2023.9の有休消化実績をいただいてますが、「それより前の有休は2020年の消滅&付与の際に満日数になる程度の消化しかしていない(つまり、前々年の有休は使い切る前に消滅)」と見做してしまってよいでしょうか。どこかのタイミングでそう見做さないと、前々年は?前々々年は?その前は?とキリが無く結局入社当初から把握し直さなければならず…

こういう思い込み、ありますね。

この時は、エクセルで次のようなデータを作ろうとしていました。

| 付与日数 | 消化日数 | 残日数 | |

| 2020/1/1 | 20 | 1 | 19 |

| 2020/2/1 | 1 | 18 | |

| 2020/3/1 | 18 | ||

| 2020/4/1 | 18 | ||

| 2020/5/1 | 18 | ||

| 2020/6/1 | 18 | ||

| 2020/7/1 | 18 | ||

| 2020/8/1 | 18 | ||

| 2020/9/1 | 18 | ||

| 2020/10/1 | 18 | ||

| 2020/11/1 | 18 | ||

| 2020/12/1 | 18 | ||

| 2021/1/1 | 20 | 38 | |

| 2021/2/1 | 38 | ||

| 2021/3/1 | 38 | ||

| 2021/4/1 | 10 | 28 | |

| 2021/5/1 | 28 | ||

| 2021/6/1 | 28 | ||

| 2021/7/1 | 28 | ||

| 2021/8/1 | 28 | ||

| 2021/9/1 | 28 | ||

| 2021/10/1 | 28 | ||

| 2021/11/1 | 28 | ||

| 2021/12/1 | 28 | ||

| 2022/1/1 | 20 | 40 | |

| 2022/2/1 | 40 | ||

| 2022/3/1 | 40 | ||

| 2022/4/1 | 3 | 37 | |

| 2022/5/1 | 2 | 35 | |

| 2022/6/1 | 20 | 15 | |

| 2022/7/1 | 15 | ||

| 2022/8/1 | 15 | ||

| 2022/9/1 | 15 | ||

| 2022/10/1 | 15 | ||

| 2022/11/1 | 15 | ||

| 2022/12/1 | 15 | ||

| 2023/1/1 | 20 | 35 | |

| 2023/2/1 | 35 | ||

| 2023/3/1 | 35 | ||

| 2023/4/1 | 35 | ||

| 2023/5/1 | 35 | ||

| 2023/6/1 | 35 | ||

| 2023/7/1 | 35 | ||

| 2023/8/1 | 35 | ||

| 2023/9/1 | 35 | ||

| 2023/10/1 | 35 | ||

| 2023/11/1 | 35 | ||

| 2023/12/1 | 35 | ||

| 2024/1/1 | 20 | 40 |

「毎年1月に付与されるとすると、翌年1月にも付与されて、2年後に最初に付与された分の残りが消滅して・・・」

数式を入れていてもゴチャゴチャになってきます。

そこで、表をちょっと工夫してみました。

| 付与日数 | 消化日数 | 消滅日数 | 繰越日数 | 当年付与の残日数 | 合計残 | |

| 2020/1/1 | 20 | 1 | 19 | 19 | ||

| 2020/2/1 | 1 | 18 | 18 | |||

| 2020/3/1 | 18 | 18 | ||||

| 2020/4/1 | 18 | 18 | ||||

| 2020/5/1 | 18 | 18 | ||||

| 2020/6/1 | 18 | 18 | ||||

| 2020/7/1 | 18 | 18 | ||||

| 2020/8/1 | 18 | 18 | ||||

| 2020/9/1 | 18 | 18 | ||||

| 2020/10/1 | 18 | 18 | ||||

| 2020/11/1 | 18 | 18 | ||||

| 2020/12/1 | 18 | 18 | ||||

| 2021/1/1 | 20 | 18 | 20 | 38 | ||

| 2021/2/1 | 18 | 20 | 38 | |||

| 2021/3/1 | 18 | 20 | 38 | |||

| 2021/4/1 | 10 | 8 | 20 | 28 | ||

| 2021/5/1 | 8 | 20 | 28 | |||

| 2021/6/1 | 8 | 20 | 28 | |||

| 2021/7/1 | 8 | 20 | 28 | |||

| 2021/8/1 | 8 | 20 | 28 | |||

| 2021/9/1 | 8 | 20 | 28 | |||

| 2021/10/1 | 8 | 20 | 28 | |||

| 2021/11/1 | 8 | 20 | 28 | |||

| 2021/12/1 | 8 | 20 | 28 | |||

| 2022/1/1 | 20 | 8 | 20 | 20 | 40 | |

| 2022/2/1 | 20 | 20 | 40 | |||

| 2022/3/1 | 20 | 20 | 40 | |||

| 2022/4/1 | 3 | 17 | 20 | 37 | ||

| 2022/5/1 | 2 | 15 | 20 | 35 | ||

| 2022/6/1 | 20 | 0 | 15 | 15 | ||

| 2022/7/1 | 0 | 15 | 15 | |||

| 2022/8/1 | 0 | 15 | 15 | |||

| 2022/9/1 | 0 | 15 | 15 | |||

| 2022/10/1 | 0 | 15 | 15 | |||

| 2022/11/1 | 0 | 15 | 15 | |||

| 2022/12/1 | 0 | 15 | 15 | |||

| 2023/1/1 | 20 | 0 | 15 | 20 | 35 | |

| 2023/2/1 | 15 | 20 | 35 | |||

| 2023/3/1 | 15 | 20 | 35 | |||

| 2023/4/1 | 15 | 20 | 35 | |||

| 2023/5/1 | 15 | 20 | 35 | |||

| 2023/6/1 | 15 | 20 | 35 | |||

| 2023/7/1 | 15 | 20 | 35 | |||

| 2023/8/1 | 15 | 20 | 35 | |||

| 2023/9/1 | 15 | 20 | 35 | |||

| 2023/10/1 | 15 | 20 | 35 | |||

| 2023/11/1 | 15 | 20 | 35 | |||

| 2023/12/1 | 15 | 20 | 35 | |||

| 2024/1/1 | 20 | 15 | 20 | 20 | 40 |

毎年1月の残日数の出し方がわかりやすくなったのがわかるでしょうか?

結論としては、2024/1/1時点での残日数を出す上では、2022/1/1からのデータだけあれば十分です。もし理屈が分からなくても、この表に何パターンかのデータを入れてみれば、帰納的にそれがわかります。

前年12月時点での繰越日数が翌年1月の消滅日数に移動して、

前年12月時点での当年付与の残日数が繰越日数に平行移動する。

処理の内容が目に見える形になっただけで、ものすごく分かりやすくなりますね。

それまでは、残日数というわかりにくい概念であったものを、繰越日数、消滅日数、当年分の残日数というよりわかりやすい概念に切り分けたところがポイントです。

こういうことをスゴイ!と感動する人が居たりしますが、実際には大したことをやっているわけではありません。

・人間の脳のメモリーは非常に少ない

・頭の中で考えず、紙やソフトに並べて眺める

・わかりにくいものは要素に分解してみる

・ゴールが見えなくても、とりあえずやってみる

・ひとりで考えずに誰かに相談する

これらの基本的な思考パターンを持っているかどうか?

実際、何時間掛かっても解けなかった問題が、ほんの5分ほどでこの答えに辿り着くことができました。

MG、TOC、マイツールで学んだ思考パターンはとても役に立っています。

給与計算はタテ割よりヨコ割が便利!

給与計算の重要な概念について説明します。

割増賃金をどうやって計算するか?という話です。

割増率自体は簡単です。

時間外(残業)25%

深夜25%

休日35%

ところがこれらの割増率にどの時間を掛けるか?というのが問題です。

たとえば、朝9時から働いて、深夜1時まで働いたような場合に、所定時間が8時間、普通残業が4時間、深夜残業が3時間などと言っている会社は給与計算に無駄な手間暇を掛けていると思われます。

所定時間の時給1000円

普通残業 1250円

深夜残業 1500円

この日の賃金は1000*8+1250*4+1500*3=17,500円

このような計算になります。

問題は、普通残業4時間、深夜残業3時間という時間数を割り出すことが難しいことです。

もちろん、22時以降が深夜で8時間を超えたら残業なのですから、がんばって計算すれば求めることは不可能ではありません。ですが、とても複雑になってしまいます。エクセルの数式などで簡単に計算することはできません。

例えば朝4時から働いて深夜1時まで勤務した場合などはもっと複雑になります。

朝4時から5時の間は深夜時間となりますが、その時間は残業ではありませんので、更に所定深夜(1250円)という区分が必要になります。

所定深夜=1*1250=1250

所定=7*1000=7000

普通残業=9*1250=11250

深夜残業=3*1500=4500

合計=1250+7000+11250+4500=24000

これらを毎日のタイムカードを見ながら人が計算するのは本当に大変です。

特に割増率の異なる各時間帯(所定や普通残業など)がそれぞれ何時間なのかを計算するのが大変です。

上のように絵を描いて人間が手で計算すればわかりますが、これを出勤と退勤の打刻データだけからコンピューターに自動計算させようとすると、ものすごく複雑な計算式になると思います。

これがいわゆる労働時間のタテ割計算という奴です。

所定時間、普通残業、深夜残業、所定深夜、休日勤務、休日残業という6種類もの情報が必要となります。

ところが労働時間をヨコ割してみるとこれが驚くほどシンプルになります。

朝4時から深夜1時まで勤務した場合に必要な情報は出勤時間と退勤時間だけで済みます。

まずは出勤時間と退勤時間から昼休を差し引いて黄色の部分の面積を求めます。

高さは時給1000円として、20時間なので

所定(黄色の面積)=1000*20=20,000

深夜(紫色の面積)=250*4=1000

残業(オレンジ色の面積)=12*250=3000

最後にこれらを合算すれば、24000円となります。

当然のことですが、同じ図形の面積を縦に切って計算しても、横に切って計算しても同じ結果となります。

タテ割の場合は6種類もの情報が必要でしたが、ヨコ割の場合は出勤時間と退勤時間さえあれば、あとは計算で出すことが可能です。

前例主義の会社などではタテ割でわざわざ不便な計算を行っている所も多いようです。

一度体験したら二度と元のやり方に戻りたくなくなる便利な振込のやり方

今回も給与の振込のお話です。

今回も給与の振込のお話です。

振込といえば、昔だったら銀行のATMまで出向いて画面の指示に従って一人分ずつ間違えないように口座情報と金額を手入力していく・・・1件か2件ならこれでもいいのですが、社員何十人分もの給料をこんな風に振込処理していたら日が暮れてしまいますよね。ATMも長蛇の列になってしまって顰蹙を買ってしまいそうです。ATMができる前は窓口で振込処理をしていた時代もありました。想像を絶しますね。

流石に今ではインターネットバンキングが普及していますので、会社のパソコンからこれらの処理を行えるようになりました。ですが、給与の金額を1円でも間違えたら大変ですので、ひとりひとりしっかりと確認が必要です。しかも最近はセキュリティ強化のためにワンタイムパスワードをいちいち入れなくてはならなくなりました。ひとりに1分掛かるとしても、30人で30分も集中した作業が必要になります。作業の途中で電話が掛かってきたら困ってしまいそうです。たった30分と思われるかもしれませんが、30分も集中して作業するというのはとても疲れます。担当者は終わったらグッタリとしてしまうかもしれません。もう午前中は難しい仕事はする気が起きないと思っているかもしれませんね。まさか社長ご本人が大切な時間をこんなことに費やしてたりしませんよね? あーもったいない。

実は昭和の時代から全銀フォーマットというデータ形式を使えば、一瞬で何百人分でも「正確に」振込処理が行えるやり方があったそうです。

そりゃそうですよね!

振込なんて取り扱うデータは全部デジタルデータですから、そういうことが可能だというのは誰でも考え付くことです。

この全銀フォーマット。今でもネットバンキングでテキストファイル(メモ帳)を指定するだけで読み込ませることが簡単にできます。

一度でもこのやり方を経験したら、二度と元のように一件ずつ入力するというやり方には戻りたくなくなります。今まで無駄な時間を費やしていたのは何だったのだろう?と思うこと請け合います。

さあ!一円も利益を生まない単純で気を使う作業は、デジタルで合理化して、余った時間をもっと価値のある業務改善に生かしましょう!

(当事務所では給与計算結果を全銀フォーマットの形式にして納品するサービスを無料で行っております)

ムダな振込手数料を払っていませんか?

ある銀行の給与振込と総合振込について調べてみました。

・給与振込はデータ送信期限が2営業日前の10時

例えば、8/10の9時に送信した場合、12日に給与振込される。

給与振込の手数料はその銀行の本支店間は0円、他行は220円

・総合振込は、データ送信期限が振込指定日の前営業日19:00まで

例えば、8/10の19時までに送信した場合、11日に給与振込される。

総合振込の手数料は、その銀行の本支店間は330円.他行は605円

(給与振込、総合振込ともに実際の手数料は会社ごとに異なる。ボリュームディスカウントなどがある模様)

(FBデータを使う場合と、ネットバンキングから手入力する場合とでは、振込期限、振込手数料は同じ)

例えば、25日に給与を振込したい場合、(23日~25日はいずれも銀行営業日と仮定)

総合振込・24日の19時まで

給与振込・23日の10時まで

実質2日間のタイムラグがあります。

一方、社員50人に給与を振り込む場合の手数料は(全員が他行の口座だった場合)

総合振込・50×605=30,250円

給与振込・50×220=11,000円

つまりこの会社の場合、2日間のタイムラグを調節することで2万円近く経費を節減することができるのです。

社員のために、できるだけ早く給与を支払ってあげたいと思う社長さんは多いと思いますが、人数が増えてくると振込手数料も馬鹿になりません。

なお、振込処理を迅速に行いたい場合には、FBデータ(全銀協ファイルフォーマット)の利用がお勧めです。

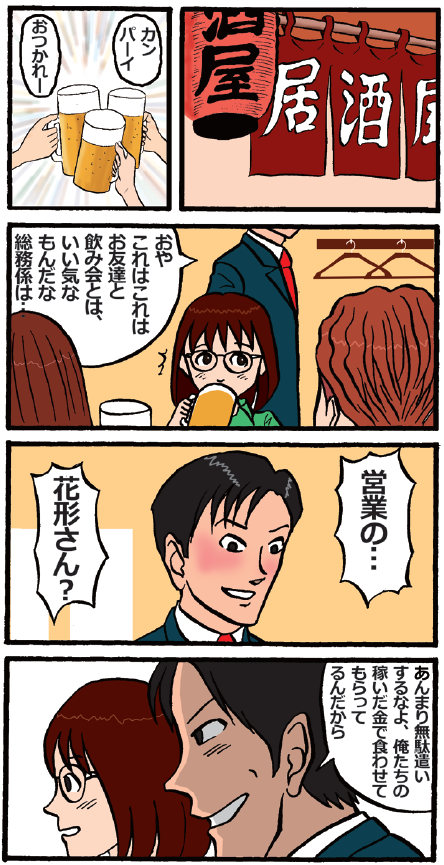

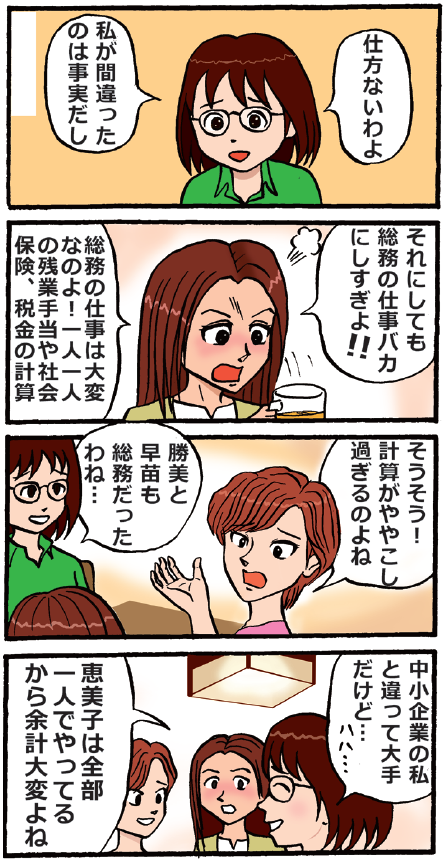

毎月の給与計算、本当に大変ですよね?

総務部の皆さん、毎月の給与計算、本当に大変ですよね。

給与明細も他の社員に見せないように封筒に入れてひとりひとりにこれも間違えないように配らなくてはいけません。

総務部の皆さんがこんなに大変な思いをして、みんなの給与事務をやっているのに、全部正しくできてそれが当たり前で、もしもひとつでも間違いがあったら大変なことになってしまいます。

大切なお給料だからこそ、手が抜けないし、何度も確認しなくてはならないので時間もかかります。

でも、この作業は花型の営業さんのお仕事と違っていくら頑張ったところで、会社の儲けにはつながらない、なんと報われないことでしょう。

そんな方に朗報です。

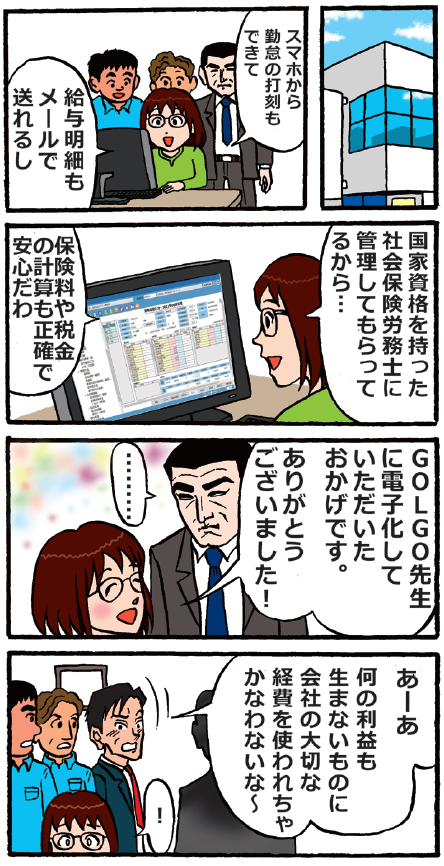

GOLGO社労士事務所に給与計算を依頼すれば、これらの作業を全部電子化いたします。

・勤怠の打刻は各社員のスマートホンから直接アプリで行うのでタイムカードマシンを買うような追加の投資は一切必要ありません。もちろん消耗品のタイムカードも買う必要はありません。

・アプリにはGPS機能が付いているため、会社以外の場所から打刻を行った場合にはそれがデータに残るため、不正防止対策もバッチリです。

・国家資格を持った社会保険労務士が管理してますので、もちろん保険料や税金の計算も正確です。

・給与明細の印刷も手間いらず。社員のスマホに直接パスワード付きのメールで配信されるため、営業所がたくさんある会社でも、全員に明細が一瞬で送れます。

・社員の皆さんにとっても、とても便利になります。給与明細データは過去の分まで遡って閲覧可能なため、明細を保管する必要がありません。もちろん必要に応じて印刷も可能です。

・最後に給与の振込だけは社労士事務所が行うわけにはいきませんが、今までのような手入力は必要ありません。社労士事務所が作成してくれる全国銀行協会対応のファイルをネットバンキングに流し込むだけで、何百人分でも一瞬で正確に振込金額を登録することができます。

社宅を貸したときの所得税

従業員に対して社宅や寮などを貸与する場合には、従業員から1か月当たり一定額の家賃(賃貸料相当額)以上を受け取っていれば給与として課税されません。逆に言うと、一定以上の家賃を取っていなければ「住宅という形で給与を受け取ったとして」所得税が課税されてしまいます。

賃貸料相当額とは

課税の基準となる賃貸料相当額は次の(1)~(3)の合計額をいいます。

(1) (その年度の建物の固定資産税の課税標準額)×0.2%

(2) 12円×(その建物の総床面積(平方メートル)/3.3(平方メートル))

(3) (その年度の敷地の固定資産税の課税標準額)×0.22%

課税のルール

1、従業員に無償で貸与する場合には、この賃貸料相当額が給与として課税されます。

2、従業員から賃貸料相当額より低い家賃を受け取っている場合には、受け取っている家賃と賃貸料相当額との差額が、給与として課税されます。

3、従業員から受け取っている家賃が、賃貸料相当額の50%以上であれば、受け取っている家賃と賃貸料相当額との差額は、給与として課税されません。賃貸料の50%を天引きしていれば所得税の面で問題はなくなりますが、上記の原則計算の方が賃貸料の50%より低くなることが多いです。

なお、現金で支給される住宅手当や、入居者が直接契約している場合の家賃負担は、社宅の貸与とは認められないので給与として課税されます。なお、看護師や守衛など、仕事を行う上で勤務場所を離れて住むことが困難な従業員に対して、仕事に従事させる都合上社宅や寮を貸与する場合には、無償で貸与しても給与として課税されない場合があります。

固定残業手当の注意点

残業代を固定的に支給するいわゆる「固定残業制度」は、運用方法を間違えるとそもそも「残業代である」という主張を否定される恐れがあります。会社の担当者の方は以下の注意点に気をつけましょう。

1、雇用契約書

労働者と個別に取り交わす雇用契約書や労働条件通知書において固定残業代が残業手当であることをきちんと記載しておきましょう。(具体的に何時間分の残業代なのかも含めて明記することが望ましいです)

また、契約書などに記載することに加えて、重要な箇所として読み上げて説明するなど本人への説明をした記録を残しておくと良いでしょう。

2、就業規則

就業規則(賃金規程)に固定残業手当について記載しておきましょう。また、その就業規則を労働者に「周知」したと言える状況にすることも大切です。普段誰も入らない社長室に飾ってあるだけでは就業規則を周知したとみなされない可能性が高いでしょう。例えば最近では誰もがアクセスできる社内イントラネットの中にP D Fデータを保管し、保存場所を広く通知するなどの気配りが必要です。

3、毎月の給与計算

給与計算をする際に「固定残業手当の額を実際に計算した残業手当が上回っていないか」を毎月検算しましょう。例えば固定残業代が20時間相当の残業代と定義されていた場合、実際の残業が23時間であったならば3時間分の不足があるはずで、その不足支払いをしていないと固定残業手当が形骸的なものとして残業代として認められず、単なる固定給という扱いになる恐れがあります。

当然、残業代の過不足を確認するためには毎月の残業時間を記録しておかなければなりません。出勤簿で勤怠管理をしていない場合、固定残業制度が否定される要因になり得ます。

退職が決まっている社員の賞与

新型コロナウイルス騒動で、厳しい経営を余儀なくされている企業もたくさんあることでしょう。人件費圧縮の目的で退職する社員に対して賞与を減らしたり、不支給としたりすることは可能でしょうか。

基本的な考え

賞与は法律で必ず支給すべき、と定めた法令はありません。賞与の支給義務は、法令でなく「就業規則・給与規程、慣例等による労使間の合意」により発生すると考えられます。

つまり、「賞与を支給する」と就業規則などで規定している場合は払わなければならないものとなるほか、例え就業規則などで明確に規定していなくても、今までの賞与支払い実績によっては義務となることがあります。

退職者に対する賞与

判例では支給日在籍を条件として定めること(「支給日に在籍していなければ賞与は支給しない」旨の定め)を合理的なものと認めているケースが多く、支給日に労働者が退職している場合には賞与を支給しなくても問題は無い、と解する判断が一般的な傾向です。つまり、退職者に対して賞与を減額または不支給とするには、就業規則で「支給日に在籍していなければ賞与を支給しない」「賞与は将来の貢献に対する期待が込められているため、退職予定者に対しては賞与の減額または不支給とする」などという定めを明示しておくことが必要と考えた方が良いでしょう。

賞与は賃金の後払い的性格?

一方裁判例では、「賃金の後払い的性格」を根拠に、正当な理由なく基準額を減額あるいは不支給とすることを否定したものがあります。これは、賞与を「在籍期間の貢献に対する報酬を後払いにしたもの」と解釈する考え方です。退職者が不支給または減額に不満を持つ場合、多くはこの「賃金後払い説」を根拠に権利主張をしてくることになります。

賞与の計算方法がこの「賃金後払い説」を裏付けるようなものであった場合(例えば在籍期間の業績をもとに機械的に賞与計算をする場合など)は、ただ「就業規則に退職者不支給を謳ってある」だけでは賞与不支給が認められない、というパターンもあるでしょう。

いずれにせよ、今回のコロナのような経済事情の変化は、「賞与減額等止むなし」と判断されうる事態ですが、それでも退職者だけ不支給とする行為は注意しておかなければならないでしょう。

自転車通勤者の通勤手当

新型コロナウイルス感染拡大に伴い、三密を避けるため電車通勤から自転車通勤に切り替えることもあるでしょう。

自転車通勤者には通勤手当を支払う必要があるでしょうか。

法律上の義務はない

自転車に限らず電車でも車でも、自宅から会社に行くまでの通勤費について、「会社側が必ず支払わなくてはならない」という義務は法律上存在しません。「どこから通おうが通勤手当はゼロ」というルールでも問題ありません。

ただ実際には支給する会社が多いです。その理由は、通勤手当を支給する会社の方が圧倒的に多いからでしょう。通勤手当を支給しないことで応募者から敬遠されるなど求人募集上不利になったり、在籍者が不満に思い流出したりする可能性があるならば、通勤手当を支払うという選択をする方が良いということでしょう。

非課税になるか

従業員に対して通常の給与に加算して支給する通勤費に関しては一定額まで非課税になると所得税法上で定められています。非課税枠は通勤手段により異なります。

自転車通勤でも自動車と同じ非課税ルールが適用されます。

1 2キロメートル未満の場合は、全額課税

2 2キロメートル以上、10キロメートル未満の場合は、1か月当たり4,200円

3 10キロメートル以上、15キロメートル未満の場合は、1か月当たり7,100円

つまり、法律上は自転車通勤でも距離に応じて非課税で通勤費支給は出来るので、会社側が認めれば自転車通勤者に通勤手当を支払って問題ありません。

ただし、電車やバスなどで通勤をしていると申請して定期代をもらっておきながら実は自転車通勤をすると、厳密にはウソの申告=詐欺罪に該当する恐れがあります。通勤手段は会社としてしっかり管理した方が良いでしょう。

テレワーク時の時間管理について②

テレワークをする場合の時間管理については、G P S機能付きのWEB打刻などの方法はありますが、「本当に働いていたかどうか」は結局自己申告の要素が強くなります。

そのため、自己申告した労働時間について、客観的に事実と言えるかが重要です。

厚生労働省ガイドラインには以下のように書かれています。これらの内容について注意しましょう。

1、実態調査

自己申告により把握した労働時間が実際の労働時間と合致しているか否かについて、必要に応じて実態調査を実施し、所要の労働時間の補正をすること。

特に、入退場記録やパソコンの使用時間の記録など、事業場内にいた時間の分かるデータを有している場合に、労働者からの自己申告により把握した労働時間と当該データで分かった事業場内にいた時間との間に著しい乖離が生じているときには、実態調査を実施し、所要の労働時間の補正をすること。

2、自主的な研修との区別

自己申告した労働時間を超えて事業場内にいる時間について、その理由等を労働者に報告させる場合には、当該報告が適正に行われているかについて確認すること。

その際、休憩や自主的な研修、教育訓練、学習等であるため労働時間ではないと報告されていても、実際には、使用者の指示により業務に従事しているなど使用者の指揮命令下に置かれていたと認められる時間については、労働時間として扱わなければならないこと。

3、自己申告した労働時間の正確性を阻害する会社からの圧力禁止

自己申告制は、労働者による適正な申告を前提として成り立つものである。このため、使用者は、労働者が自己申告できる時間外労働の時間数に上限を設け、上限を超える申告を認めない等、労働者による労働時間の適正な申告を阻害する措置を講じてはならないこと。

4、固定残業制度で労働時間の正確性を阻害することの圧禁止

時間外労働時間の削減のための社内通達や時間外労働手当の定額払等労働時間に係る事業場の措置が、労働者の労働時間の適正な申告を阻害する要因となっていないかについて確認するとともに、当該要因となっている場合においては、改善のための措置を講ずること。

会社都合で1日の所定労働時間の一部を休業させた場合の休業手当

労働基準法第26条によれば、「使用者の責に帰すべき事由による休業の場合においては、使用者は、休業期間中当該労働者に、その平均賃金の百分の六十以上の手当を支払わなければならない。」と規定されております。

1日休業させる場合は平均賃金の60%以上を支給すれば法律違反にはなりません。

但し、一部働いた場合には実労働時間の賃金の他に、休業時間部分について休業手当の支払い義務が生じるのか、支払うとしたら時間単位での休業手当を支払う必要があるのか明確ではありません。

この点、以下の行政通達が出ております。

「1日の所定労働時間の一部のみ使用者の責めに帰すべき事由による休業がなされた場合にも、その日について平均賃金の百分の六十に相当する金額に満たない場合には、その差額を支払わなければならない。」(昭和27年8月7日基収第345号)

つまり、実際に労働した時間分の賃金が、休業手当を下回る場合のみ、差額分を支給する義務が生じることになります。実際に支給する賃金が休業手当の額より多い場合には、会社には一部休業した時間分の賃金の支払い義務はありません。

平均賃金の基本的な考え方

新型コロナウイルス感染拡大に伴い、休業手当や、雇用調整助成金申請にあたり、平均賃金の算出方法について、多くお問い合わせ頂いております。

計算方法につきまして、改めて整理させて頂きます。

(1) 原則

「平均賃金」(労働基準法12条)によりますと、基本的な算出方法は以下の通りです。

平均賃金=算定すべき事由の発生した日以前(=前日)3ヶ月間に支払われた賃金総額÷3ヶ月間の総日数(総歴日数)

※賃金締切日がある場合は、起算日は算定事由発生日直前の賃金締切日になります。

(2) 最低保障額

ただし、日給制、時間給制、出来高払制、請負制の場合、以下の最低保障額を下回ってはいけません。

最低保障額=3ヶ月の賃金の総額÷3ヶ月の実労働日数×60%

前述の(1)原則に基づいて計算された「平均賃金」が最低保障額を下回った場合は最低保障額が「平均賃金」として採用されます。

(3) 入社3ヶ月未満の場合

雇入れ後3ヶ月に満たない労働者については、雇入れ後の期間とその期間中の賃金とで「平均賃金」を算出いたします。ただし、(1)原則同様、直前に賃金締切日がある場合には起算日は賃金締切日になります。

(4) 勤務実績がない等、どの方法によっても算出が難しい場合

新型コロナウイルス感染症により、こういったケースも多くみられるかと思います。労働基準法第12条第8項並びに労働基準施行規則第4条によりますと、平均賃金は、都道府県労働局長の定めるところによる、と記されております。ただし、具体的計算方法は定められておりません。

労働基準監督署に問い合わせたところ、通常、労災申請等の場合で、算出が難しい対象者につきましては、直接都道府県労働局長による決定通知が下りるそうです。

ただし、今回のコロナウイルスのように休業手当算出のために、平均賃金を計算したい等の場合、都道府県労働局長の決定を待つというのは、現実的とは言えません。

具体的計算方法につきましては、労働基準監督署でも統一の指針が確定していないようです。

実際に該当労働者がいる場合には、会社の管轄の労働局、労働基準監督署までご相談ください。

フレックスタイム制における休日割増賃金

フレックスタイム制のもとでは、清算期間を通じて、法定労働時間の総枠を超えて労働した時間が時間外労働としてカウントされます。

法定労働時間の総枠とは

1ヶ月ごとに清算期間を設定した場合、総枠は次の計算式で求めます。

1週間の法定労働時間×清算期間の週数(清算期間の暦日数÷7)

例えば週40時間の法定労働時間制の対象となる業種の、暦日数が31日の月における総枠は40時間*31日/7日=177.14となります。

フレックスタイム制を採用した場合には、この総労働時間の範囲内で、日ごとの労働時間については労働者自らの決定に委ねられます。したがって、フレックスタイム制においては、清算期間を単位として時間外労働を判断することになるので、36協定において「1日」の延長時間について協定する必要はなく、「1か月」「1年」の延長時間を協定します。

(フレックスタイム制において残業をする可能性がある場合は36協定の届け出がやはり必要になります)

先の例の場合、1ヶ月に177.14時間を超えて労働させた場合に割増賃金の支払いが必要になります。

休日労働は別計算

フレックスタイム制のもとで、休日労働(1週間に1日の法定休日に労働すること)を行った場合には、休日労働の時間は、清算期間における総労働時間や時間外労働とは別個のものとして取り扱われます。(35%以上の割増賃金率で計算した賃金の支払が必要)

割増率については、休日労働も含んだ総労働時間によって以下のようになります。

⑴法定休日が総労働時間の枠内である場合

⇒月給制の場合、法定休日労働を含む総労働時間がその月の総労働時間の枠内であれば、

すでに月給として100%の賃金が支払われていることになるのでその時間については35%のみの時間外手当を支払うことで足ります。

⑵法定休日が総労働時間の枠外である場合

⇒135%以上の率で計算した割増賃金の支払いが必要です。

歩合給がある場合の残業計算

働き方改革に伴う残業規制により残業時間並びに残業計算方法に関心が集まっています。残業の単価計算について歩合給を支給している場合その計算方法に注意が必要です。

残業の単価計算の原則

残業単価計算をするときに、労働基準法で除外することができる手当としては次のものがあります。

・家族手当

・通勤手当

・別居手当

・子女教育手当

・住宅手当

・臨時に支給する手当

・1ヶ月を超える期間ごとに支給する給与

この原則によると、歩合手当は除外されていませんが、歩合給は固定給とは分けて残業計算をするルールになっています。つまり、固定的賃金の残業単価計算には含めなくてよいことになります。

具体的な計算方法

次の例題をもとに、歩合給がある場合の計算方法を紹介します。

例題

社員Aさんのある月の給与

基本給20万円

歩合給5万円

所定労働時間 160時間

実際の労働時間180時間

この場合、残業となった180−160=20時間については次の2通りの残業代を払います。

⑴基本給に対する残業手当

20万円÷160時間×1.25×20時間=31250円

⑵歩合給に対する残業手当

5万円÷180時間×0.25×20時間=1388円

⑵については、「5万円の歩合を稼ぐのに180時間をかけたのだから、歩合給の1時間単価は5万円÷180」と言う理屈で単価を出した上で、割り増し部分のみを計算します。

このように、歩合給を含む賃金体系の場合の残業代計算には、総労働時間を管理している必要があることがわかります。労働者の時間管理をしっかりして正しい計算をしましょう。

退職者が引継ぎをせず、有給消化を申請した場合の対応

退職を申し出た社員が、その後有給休暇を取得した場合、退職まで出勤しないことにより、引継ぎが出来ない状態になります。こうした場合でも有給休暇を認めなければならないのでしょうか?

【退職前の有給消化申請拒否は難しい】

有給休暇については、原則的には、自分の好きなタイミングで取得できる権利があります。(時期指定権)例外的に会社の運営に支障をきたす場合には取得日を変更する権利が(時季変更権)あります。

しかしながら退職の場合、退職日以後の時季変更は一般的に許されておりません。したがって有給の申し出があれば会社が拒否するのは厳しいでしょう。

【就業規則でのルール化】

上記のようなトラブルが起こらない為に、就業規則において、業務の引継ぎを義務化を明示することを盛り込むことが有効です。違反した場合には懲戒処分の対象となること明記することで抑止力にもなるでしょう。

【引継ぎマニュアルの用意】

とはいえ、民法上原則として申し出から14日以上経過をすれば、従業員は退職をすることが可能となります。十分な引継ぎが完了せず、退職してしまうケースも出てくるかと思います。未然にトラブルを防げるよう、予め会社側で引継ぎ項目を例示するなど引継ぎマニュアルを整備することも重要でしょう。

調査で判明する社会保険の誤解

年金事務所は定期的に事業主に対して調査を実施します。この調査の目的は大きく分けて次の2つです。

1 社会保険に加入させるべき人を加入させているか

2 届出ている報酬額に誤りがないか

資格取得届などの社会保険にかかる手続きは簡易的で、事業主から申請があった通りに適用手続きがなされます。つまり、誤った報酬で登録しているか、または被保険者となるべき人を本当に届出しているかは取り立てて確認しません。そのため、定期的な調査でそのミスや不正を正そうとします。

年金事務所調査に当たった時には、次にあげるような誤解が指摘されがちです。

1 ×パートは社会保険加入させなくても良い

パートであっても週当たりの労働時間が通常の労働者の4分の3以上の場合は被保険者となります。(大企業の場合は週20時間以上)

2 ×社会保険は本人が希望しない場合は加入させなくて良い

社会保険加入・非加入は労働者が選択するものではありません。被保険者に該当する人は強制的に加入となります。

3 ×基本給だけを報酬として届け出て良い

基本給以外にも労働の対償として支払われた各種手当、残業代、通勤手当なども報酬に合算します。

4 ×二箇所以上の会社で報酬をもらっているが、主たる会社以外の報酬は関係ない

二箇所以上の会社の役員であるなど、複数の会社から報酬をもらっている場合、その報酬を合算しなければならないことがあります。

手続き漏れや誤りがあった場合、その時期に遡って修正をする必要があるため注意しましょう。

給与から控除できる項目

毎月の給与を支給する際、その全額を支給せず、所得税・保険料や住民税、会社によっては旅行積立金や社宅家賃等を控除したうえで支給しているところが多いと思います。この控除項目については、勝手に控除して良いわけではありません。法律によって控除することが認められている「法定控除」と、労使協定を結ぶ事で控除できる「協定控除」があります。

賃金支払いの5原則

まず、前提として、賃金の支払いは労働基準法第24条で定められている以下5つの原則に従わなければなりません

1、通貨払いの原則(賃金は、通貨で支払わなければならない)

2、直接払いの原則(賃金は、直接労働者に支払わなければならない)

3、全額払いの原則(賃金は、その全額を支払わなければならない)

4、毎月1回以上払いの原則(賃金は、毎月1回以上支払わなければならない)

5、一定期日払いの原則(賃金は、一定の期日を定めて支払わなければならない)

上記3の「全額払いの原則」に従うならば、賃金からは何も控除してはいけなくなります。

ただし、この原則には例外が設けられており、以下に該当する場合は控除しても良いとされています。

法定控除

法律で定められている控除項目です。所得税・住民税・健康保険料・介護保険料・厚生年金保険料・雇用保険料等が該当します。

協定控除

労働者の過半数で組織する労働組合がない場合、労働者の過半数代表者と書面による協定(労使協定)を結んだ控除項目です。例えば、旅行積立や社宅家賃等が該当します。

法律で認められている法定控除以外を控除したい場合は、労使協定を結んでいなければ本来控除してはいけません。また、労使協定をだいぶ前に結んでいる場合、現状の控除項目と一致してない可能性もあります。自社の控除項目、協定については改めて確認した方が良いでしょう。

新型コロナウイルス感染症対応休業支援金・給付金について

7月10日にかねてから公表されていた、企業から休業手当が支給

原則的には労働者が申請する様式ですが、一部事業主が記入するべ

支給要件

(1) 令和2年4月1日から9月30日の間に事業主の指示を受けて休業

(2) 上記(1)による休業に対し、休業手当が支給されていないこと

(3)会社が労災保険に加入していること(雇用保険加入対象者が

(4)会社が申請に協力すること(申請書等の署名、捺印箇所があ

支給金額

休業前の1日当たり平均賃金※×80%(上限日額11,000円

※原則過去6ヶ月の内、任意の3か月を90で除して算定する(少

例:4月10日から休業した場合の平均賃金日額計算について

給与(3月:30万、2月:25万、1月:28万、12月:26

(30万+28万+26万)÷90日=9,333円

申請方法

(1)原則、郵送申請(オンライン申請準備中)

(2)労働者本人の申請(事業主経由の申請も可能※)

※労働者が複数事業書で働く場合は別途申請書が設けられているの

必要書類

(1)申請書※

※複数事業所で働く労働者は複数事業所分、まとめて申請する必要

別々に申請した場合、あとから申請した分は無効となるので注意が

(2) 支給要件確認書(事業主及び労働者の署名が必要)

(3)本人確認書類(顔写真等がある免許証、マイナンバーカード

→ただし学生証等の場合は顔つきでも本人確認書類が2種類必要と

(4) 口座確認書類(労働者本人の通帳の写し等)

(5) 休業開始前賃金および休業期間中の給与を証明できるもの

→賃金台帳、給与明細、振り込み通帳の写し等

詳しい情報については、厚生労働省の以下のリンクを参照してくだ

記入方法の解説動画も掲載されているようです。

< ![]() https://www.mhlw.go.jp/stf/kyu

https://www.mhlw.go.jp/stf/kyu

未払い残業代を遡って支払った場合の社会保険料

未払い残業代への関心は、年々高まっており、従業員より未払い残業代の請求をされている会社が多く見受けられます。

労働基準監督書が調査を行う際には、タイムカードと賃金台帳を見比べたり、パソコンの記録の確認も行われるようになりました。

労働基準監督署の調査において、実際に未払い残業代があったことを指摘され、遡って残業代を支払うことがあります。

その際、社会保険料の取扱いはどうなるのかが問題となりますが、これについて日本年金機構では以下の取扱いを行うよう疑義照会として明示されています。

Q:労働基準監督署の是正勧告により未払い残業代が遡って支払われることになった際、各月それぞれの支給額を確認したうえで、算定基礎届等の訂正が必要となるのか。また、未払い分が一時金として支給される場合において、各月それぞれの支給額を算出することが困難な際はどのようにすべきか。

A:各月それぞれの支給額を確認したうえで、算定基礎届の訂正が必要となります。ただし、未払い分を一時金として支給する場合において、各月それぞれの支給額を算出することが困難な場合には、当該一時金に対する賞与支払い届の提出が必要となります。

未払い残業代を支払う必要がない体制作りが1番ですが、仮に支払うことになった際は、社会保険料も考慮しなければなりません。

社会保険料は本人負担分もありますので、徴収方法は本人と相談するなどの対応も必要になるでしょう。

有給休暇の賃金の計算

有給休暇の法改正がされ、従業員に有休消化を促すものの、実際に支払方法について不安に思う経営者も数多いのではないでしょうか?

今回は有給取得時の賃金の計算法についてみていきます。

労働基準法39条第7項によれば、有給時の賃金について以下の3つの方法を規定しています。

(1)平均賃金

(2)所定労働時間労働した場合に支払われる通常の賃金

(3)健保法第3条の標準報酬日額

算出方法の詳細

(1)平均賃金:算出方法

⇒有給休暇を取った日(給与の〆日がある場合はその日)以前3ヶ月間の賃金総額を総日数で割った金額。

ボーナスなど臨時の賃金は含まず、家族手当・通勤手当や残業代を含む

根拠条文:労働基準法12条

(2)所定労働時間労働した場合に支払われる通常の賃金

根拠条文:労働基準法 施行規則 第25条

要するに休んでいなかったと仮定して通常通りの給与を支払う方法

(3)健保法第3条の標準報酬日額

※こちらを規定するためには別途過半数労組または過半数代表者との書面協定が必要となります。

標準報酬日額は、毎月の健康保険料の計算の基礎となる標準報酬月額を「30」で割った金額となります。

以上のように労働基準法計算方法として3方法規定されておりますが、このうちから1つを選択し、就業規則に明示する必要があります。

人や雇用形態によって、計算方法を変更することは出来ませんので注意が必要です。

慶弔見舞金

慶弔見舞金とは、会社が従業員もしくはその家族の慶弔事(結婚、出産、親族の死亡、被災など)に対し支給する、祝い金、もしくは見舞金等を指します。

慶弔見舞金は、就業規則などに特段の定めがない場合は法的な支払い義務はありません。しかし、多くの企業では従業員の結婚や出産、家族の死亡などの慶弔時にはお金を包むことが一般的となっています。人によって取り扱いの差をつけたり、場当たり的な対応をしたりといったことにならないように、慶弔見舞金規程を定めることは大切でしょう。

なお、慶弔見舞金支給規程に従って支給された慶弔見舞金は福利厚生費として扱われ、会社の損金に算入されます(ただし、世間相場と著しくかけ離れた金額である場合は損金計上が認められないことがあります)。

慶弔見舞金の種類と一般的な金額

慶弔見舞金の種類と一般的な金額は、次のとおりです。

結婚祝金:本人が結婚した場合 1万~3万円程度

出産祝金:本人または配偶者が出産した場合 1万~3万円程度

傷病見舞金:本人が業務上もしくは業務外の事由により休業した場合 数万円程度

弔慰金 :本人が死亡した場合5万円〜10万円程度、家族の場合は1万~5万円程度

災害見舞金:本人の住居が被災した場合 2万~5万円程度

規程を作る際の注意点

支給対象者、支給時期を明確に決める他、慶弔見舞金支給の際に本人から提出してもらう書面(結婚の場合)についても決めておくとよいでしょう。

慶弔休暇は有給か無給か?

慶弔休暇とは、出産や結婚などに祝い事の「慶事」、葬式などのお悔やみ事の「弔辞」があった際に取得できる特別休暇のことを言います。

【慶弔休暇は法定外休暇の取扱】

一般的休暇とは法律によって定められている法定休暇と会社が独自で規定している法定外休暇の2種類が存在します。

法定休暇の例としましては、「年次有給休暇」、「産前・産後休暇」、「育児・介護休暇」等が挙げられます。

法定外休暇の例としましては「リフレッシュ休暇」、「アニバーサリー休暇」、「エンタメ休暇」等が有名でしょうか。近年「働き方改革」が叫ばれ、会社独自のユニークな休暇を耳にする機会が増えたように思います。

さて本題に戻りまして、慶弔休暇はどちらに分類されるかといいますと法定外休暇にあたります。労働基準法では特段、慶弔の定めはありません。

慶弔休暇は有給か 無給か?

結論から言うと、会社の自由です。

会社の自由というと少々語弊がありますが、つまり、就業規則や雇用契約書の規定次第で有給か無給か、取扱を変更することが出来ます。仮に就業規則に慶弔休暇を定めなければそもそも慶弔時にお休みを与える義務も生じません。

一般的には会社の規模が大きくなればなるほど慶弔休暇を設けている割合が増える傾向にあり、中小企業ですと慶弔休暇を規定していなかったり、無給で設定したりする割合が高いようです。

あくまでも慶弔休暇とは法定外の特別休暇ですので、会社の方針によって自由に定めることが出来ます。

ただし、一般的に労働者にとって会社への慶弔休暇への期待値が高いといえます。

慶弔休暇の取得日数や賃金等の定めを決定する際は、社員のモチベーション、ワークライフバランスの実現とを加味しながら慎重に考える必要がありそうです。

残業手当の単位

原則としては、残業代は1分から請求することができます。

会社によっては、1日ごとに15分や30分単位での残業時間を切り捨てる方法を採用しているのを散見します。

しかしこの計算方法は一般的には違法な処理となります。

基本的には労働者は働いた時間の対価として賃金が支給されるのであり、働いた残業時間が1分でも発生したのであれば、会社には労働者に対し発生した残業代を支払う義務が生じます。(根拠:労働基準法37条及び24条)

しかしながら、全ての労働者に対して、労働時間1分単位での管理、および給与計算を行うとなれば、事務処理の著しい煩雑化が免れず、利便性に欠けます。そこで、厚生労働省が割増賃金計算における端数処理の例外規定として以下の通達を出しています。

1か月における時間外労働、休日労働及び深夜業の各々の時間数の合計に1 時間未満の端数がある場合に、30分未満の端数を切り捨て、それ以上を1時 間に切り上げること。(昭和63年3月14日 基発第150号より)

上記規定を適用して例を考えてみましょう。

例えば、1ヶ月の法定外残業の合計時間が40時間27分の場合、30分未満は切捨となるので40時間分の残業代が請求できることとなります。

あくまでも1日単位での切捨は違法、1ヶ月の合計時間の端数処理は適法となるというわけです。

管理職の残業手当

管理職(管理監督者)の地位にある従業員対しては時間外手当、休日手当を支払う必要はありません。

しかし、ここでいう管理監督者とは「労働条件の決定その他の労務管理について経営者と一体的な立場にある者」とされており、「部長」「営業部長」といった肩書きではなく、実態により判断します。

例えば、「地位に応じた相応の賃金が支払われている」といった待遇とともに「部下の採用、給与の決定など人事管理の権限を持つ」「出退勤時間が本人の裁量に任されている」といった立場にあることが必要です。営業上の理由で全員に「課長」という肩書が与えられている部署があったとしても、その従業員がこのような立場になければ管理監督者とは言えません。

管理職の地位に当たる従業員は、会社への評価を一番に考えたりと一般の従業員とは違う思考が多いためか申し出が少なかったりもします。しかし労働基準法でも定められておりトラブルに発展するケースも考えられます。

給与計算を行なっている経営者はもちろん、担当者であっても特に人事関連も任されている方は、「○○さんは、管理職だから残業代は出ない。」と決めつけるのではなく、労働基準法で定められている管理監督者の要件にしっかりと該当しているかどうかを一度チェックした方が良いでしょう。

なお、深夜手当は管理監督者に対しても支払う必要があります。

社会保険の喪失日と保険料の関係

月の末日か、その1日前の日に退職するのかでは1ヶ月分の社会保険料を払うか払わないかで従業員の資格喪失時期による差が生じる事はあります。

そもそも社会保険料の徴収に日割りは無く、月末に所属していれば保険料を支払う仕組みになっています。

ちなみに社会保険の資格喪失は退職日の翌日であり、これにより月末1日前退職は月末に喪失、月末退職は翌月1日に喪失、となります。

その為に月末1日前の退職の方が末日に所属しているという事実がなくなり、社会保険料の発生も無くなるという考えになります。

しかし、月末1日前に退職した場合その末日の1日は国民健康保険の被保険者ということになり国民健康保険料の徴収にも日割りはないのでその1日の為だけに、国民健康保険への切り替えを行い1ヶ月分納めなければならないことになります。次の就職先で1日の空白も無く、末日から資格取得ができるのであれば問題無いのですがそうはならないといった場合は国民健康保険への切り替えをしないと、退職月分の国民年金保険料が未納になり、将来の年金に影響してしまいます。

会社の保険料的には◎という事になりますが退職者の年金的な面には配慮が必要となります。全てとは言えませんが退職する事で感情的になりがちですので、やむを得ない理由が生じない限りは会社と退職者との話合いの上で取りまとめることが必要な事と感じます。

最低賃金と労働時間

最低賃金は各都道府県で設定されています。正社員はもちろん、パート、学生アルバイト関係なく、とにかく働く人に対し経営者は、設定以上の額を支払わなければ、最低賃金法違反となります。この違反には、50万円以下の罰金が定められています。

最低賃金は時給での提示となっているので、時給制の人は違反かどうか一目瞭然で分かりやすくいいのですが月給制の人は、いろいろ計算する必要があります。特に、基本給15万円~17万円(東京都参照)くらいの従業員は確認をしておいた方がいいでしょう。

「時間あたりの賃金」(時給)を計算するには。まず、会社の「年間所定労働日数」、つまり1年間のうち、何日間の出勤日があるのかを確認します。こちらの確認方法は年間休日日数を算出して365日から年間休日日数を引くのが分かりやすいかと思います。

「年間所定労働日数」に「1日の所定労働時間数」をかけます。これで、1年間の労働時間が計算されます。この数字を12ヶ月で割れば、「1ヶ月あたりの平均所定労働時間」となります。

あとは月給額を、この「1ヶ月あたりの平均所定労働時間」で割れば、時給が算出されます。この金額が、各都道府県で設定されている最低賃金より多ければ大丈夫ですが少なければ、違法状態ですから、会社は対策を取らなければなりません。

対策といっても賃金を上げるか休日を増やすかのどちらかになりますが、繁閑の差がある場合などは閑にあたる時期の業務時間を少なめに調整するなどの処置も考えられます。

みなし残業代制度とは

みなし残業代制度は法令上の決まりがある制度ではなく、会社が任意に実施する制度です。

会社は一般的に、労働者の実労働時間に応じて時間外労働や休日労働の割増賃金を計算してこれを支給していますが、その計算を効率的に行う方法として労働者が毎月一定時間の時間外労働をしたものとみなし、そのみなした残業に対応する定額の割増賃金を支給する制度を、みなし残業代制度と呼んでいます。

みなし残業代制度は、労働基準法の範囲内で運用されている限りは、法令違反となることはありませんので、現在では広く普及しています。

みなし残業代制度は労働者がみなされた残業分を必ず就労しなければならない事も無く、残業時間を超えて就労してはいけないことでもありません。

労働者は特に必要がなければみなされた残業時間よりも短い時間で仕事を切り上げることができますので、法定時間での就労が前提にはなりますが労働者への生産性を促す材料ともなります。

仮に労働者の実労働時間に応じて支払うべき割増賃金額がみなし残業代を超える場合には、当然、会社は労働基準法の規定に基づいて、超過分の割増賃金の精算が必要です。

労働者からはみなし残業代以上は支払われないと誤解を生みやすい制度ですが労働者への説明と業務の効率化による安定的な収入の一部として認識してもらい事務の効率化、労働者の生産性向上等を図るメリットとして考えられております。

算定基礎届について

健康保険料と厚生年金保険料は、「標準報酬月額」で決まります。

その「標準報酬月額」を1年に1回届け出ることを「算定基礎届」と言います。

7月1日現在、在職している社会保険加入者が算定の対象者です。

6月1日以降に新たに社会保険に加入した方は、標準報酬月額を届け出たばかりなので算定の対象外となり、4月~6月の固定的賃金の変動により、標準報酬月額が2等級以上の差が生じ、随時改定に該当した人も対象外となります。

毎年4月~6月の3ヶ月間の平均給与月額から標準報酬月額をもとにどの等級に当てはまるかによって決まります。

しかし入院による欠勤などの理由で、ある月の労働日数が他の月よりも少なくなっているという場合も考えられます。給与計算の対象となる労働日数を「支払基礎日数」と呼び、その数が17日に満たない月は標準報酬月額の計算から除外され該当する月のみを計算します。

算定に用いる報酬は被保険者が事業主から労務の対償として受けるもので原則として金銭、現物の別を問わず全てをいいます。

ただし、臨時に支給されるものや労務の対償とはいえないもの、3ヶ月を超える期間ごとに支給されるものは報酬から除かれます。

7月1日から7月10日の間に年金事務所(又は健康保険組合)へ届け出ます。

算定基礎届は、手続きや内容が少々複雑なものになっていますが、保険料と将来受け取る年金を決定する大切な届出です。

労働保険の年度更新

労働保険とは、労働者災害補償保険(労災保険)と雇用保険の2種類の社会保険の総称です。以上の保険は給付などにおいては別々に取り扱われますが、保険料の徴収は、「労働保険」として取り扱われています。

労働保険の保険料は、毎年4月1日から翌年3月31日までの1年間を「保険年度」として、すべての労働者(雇用保険については、被保険者のみ対象)に支払われる賃金の総額に、その事業ごとに定められた保険料率を乗じた額に一般拠出金を足して算定します

一般拠出金とはアスベスト健康被害救済のために全事業主に課されます

労働保険を計算する上で注意が必要なのは役員で雇用保険の資格がある人や、免除対象高年齢労働者がいる場合です。

取締役であって、同時に部長や支店長、工場長など、従業員としての身分を有する人は

雇用保険の被保険者となっている場合がありますこのような使用人兼務役員が受けている給与のうち、実質的な役員報酬は労働保険の算定基礎賃金には算入しません。

免除対象高年齢労働者は、保険年度初日(4月1日)において、満64歳以上の高年齢者です

最終的に前年度に納付した概算保険料と今回の確定保険料との差額の過不足による調整を行います。

年度更新の手続きは、毎年6月1日から7月10日までの間に行います。申告・納付が遅れると延滞金がかかる場合もありますので、期日までに手続きが完了できるように対応しましょう。

休職中の住民税

住民税は、会社員であれば通常は特別徴収によって会社から支給される給与から天引きされる形で納付しています。

では労働者が休職などで給与が支払われなくなった時にはどうなるのでしょうか

住民税に関しては休職中で給料が支給されていなくても免除の制度は無く、翌年5月までは控除が発生し続けることになります。

給料から天引きされる特別徴収の場合、給料が支給されなければ会社が一時的に建て替えることになります。マイナスになった給与額の精算方法については会社ごとの取り決めとなりますが、いくつかの一般例としては①毎月振り込んでもらう。②マイナスを累積して休職満了後に精算をする。③住民税の納付方法を普通徴収に変更して、休職者本人が納付するように切り替える。等があげられます。いずれにせよ会社と休職者本人の負担とを天秤にかけての相談となりますが、住民税を普通徴収に切り替えてしまう方法が休職者本人にとっても負担の軽減になるのではないかと考えられています。普通徴収では滞納しながら支払うなど自分で調節したり、区役所が減税の相談にのってくれたりするケースが有り納付の負担の対策に講じる事ができるからです。

休職の種類によって期間も変わってきますのであらかじめシミュレーションを行い、方向性をしっかりと話し合い、意見の食い違いが生じないよう会社と休職者の双方にとって都合の良い方法を選択出来ればと思います。

ダブルワーカーを雇用した場合の時間外割増の計算

副業をしている場合、ダブルワークをしている場合の労働時間について、労働基準法第38条第1項では次のように定めています。

労働基準法第38条第1項

事業場を異にする場合も、労働時間の適用に関する規定の適用については通算する

ここで「事業場を異にする」とは、「事業主を異にする場合を含む」(昭23.5.14基発第769号)と解されています。2つ(以上)の事業主相互にはまったく資本・商業関係がなく、労働者本人の独自判断で複数の勤め先を確保する場合でも、労基法第38条は適用されます。ですから、2つの事業場で働いた時間を「通算して」、1週40時間、1日8時間を超えたら、割増賃金の支払い義務が生じます。

どちらが残業代を払うか

また、割増賃金の支払義務については、「時間外労働についての法所定の手続を採り、割増賃金を負担しなければならないのは、通常は、時間的に後で労働契約を締結した事業主と解すべき」とされています(労基法コンメンタール)。後から契約する事業主は、「労働者が他の事業場で労働していることを知りながら、契約を締結する」立場にあるからです。

とはいうものの、労働者が副業を正直に申告してくれるとは限らないこともありますから、取扱には曖昧な部分が残ります。副業を認める流れにある中、法整備が求められる箇所でしょう。

降格により減給する場合の金額の限度

「給与を減額する場合、10%以内でないといけない」ということが言われますが、それは労働基準法の「減給の制裁」の規定を言っているものと思われます。

減給の制裁:

就業規則で労働者に対して減給の制裁を定める場合においては、その減給は、1回の 額が平均賃金の1日分の半額を超え、総額が一賃金支払期における賃金総額の10分の1を超えてはいけません。

労働者保護のために減給幅を決めているものです。

しかし、懲戒による減給でなく、降格した結果役職手当がなくなった、役職手当額が変わった、ということであれば労働基準法第91条に抵触はしません。役職に対する適格性がないため下位の役職に格下げすることにより給与が下がる場合、10%に限られません。

ただし、給与を下げる場合は労使の対立が深刻化しがちですから、以下の点もご留意ください。(懲戒処分が重くなるほど客観性が求められ、より慎重を期す必要があります。)

・就業規則の懲戒条項に則ったものであること(客観的にみて懲戒事由が降格に相当であること)

・懲戒事由が本人に原因があること

・挽回の機会を与えていること

・不公平な取り扱いでないこと

・役職の変更に伴い明らかに職務内容が変わっていること

降給処分そのものが目的で、職務や責任が変わらない表面的、形式的な降格とみなされるときには問題となる場合もありますので実質的な降格(降職)を伴うことに注意してください。

日々の所定時間を変形させると有休手当の計算でつまづく可能性大

フレックスタイム制や変形労働時間制を採用する場合、日々の所定労働時間を変形させることが可能です。

(例)

月火水木金土日

89599休休

↑

有休

時給制の労働者に対し、このような変形を行った場合、水曜日の有休に対する給与(有休手当)は5時間分となります。

変形労働時間制は一カ月単位であっても一年単位であっても、必ず予め所定労働時間を変形させることが要件とされておりますので、そのルールを守っている限りは有休手当をいくら払えば良いか分からないといった問題は生じないはずです。

ところが、フレックスタイム制ではそうはいきません。

始業と終業の時間を労働者の判断に委ねるのがフレックスタイム制なので、ある日に有休を取得したとしても、その日の所定労働時間が何時間かは会社側には分からないことになります。

(例)

月火水木金土日

89?99休休

↑

有休

このような場合に、もしこの労働者が時給制だったら、有給手当をいくら払えばいいか?という問題が生じます。

(対応方法その1)平均賃金を使用する

平均賃金とは・・・・事由の発生した日以前3か月間に、その労働者に支払われた賃金の総額を、その期間の総日数(暦日数)で除した金額(日額)

・予め就業規則や雇用契約書において有休手当を平均賃金で支払うという決め事をしておく必要があります。

・計算が複雑で手間がかかります。

(対応方法その2)標準となる1日の労働時間を使用する

フレックスタイム制を採用する場合には、労使協定の締結が必要です。その労使協定の中で「標準となる1日の労働時間」を定めることとなっております。

・労使協定で定め、周知する必要があります。

・計算に手間が掛かりません。

後者の方が圧倒的に便利です。

なお、変形労働時間制を採用しているかのように見せかけて、実際には予め日々の所定時間を決めず、実際に働いた時間に合わせてさもそれが元々の予定であったかのように偽るケースが見受けられますが、これは違法です。通称「結果フレックス」と呼んでおりますが、このようなケースでは、そもそもの変形労働時間制の要件を満たしておりませんので、所定時間の変形そのものが無効となってしまいます。

そうなると、元々の原則どおりの所定労働時間(例えば1日8時間、1週40時間)が適用となり、ここからはみ出した労働時間はすべて時間外労働となります。

そして、このような場合に特に、有給手当の計算ができなくなるのです。

ある日に有休を取得したとして、その日の所定労働時間は元々定められておらず、実際に働いた時間に合わせて所定労働時間を決めるわけですから、有休で休んでいる日の所定労働時間は決めようがないのです。

そして、フレックスタイム制ではないため、標準となる一日の労働時間も決められていないはずです。苦し紛れに平均賃金を使用するくらいしか手がありませんが、有休の都度、平均賃金を算定するのはきっと手間が掛かることでしょう。

今後、有休取得が当たり前になる時代がやってくると思われますが、こうした矛盾点も同時に炙り出されてくることになりそうです。

残業代の計算

残業代(残業手当)とは法定勤務時間時間を超過して勤務した時に支払われるものです。労働基準法により、会社に勤める社員の法定勤務時間の上限は1日8時間、週40時間と決められています。しかし、忙しい時期などは定時上がりができず、1日に8時間を超過して勤務した場合、残業扱いになります。

そして残業には、「法定外残業」と、「法定内残業」2種類があります。

種類

「法定外残業」とは、法律で定められた法定労働時間を過ぎて勤務した場合の残業を言います。一方で、法定労働時間の中に収まっているが会社の所定労働時間を超えて労働した場合の残業は「法定内残業」と呼ばれています。

法定時間外労働の残業時間の計算

残業代の計算のためにはまず1時間当たりの計算単価を求めます。

時間給の場合:時間給=単価

日給の場合:日給÷所定労働時間(法定労働時間内)=単価

月給の場合:月給÷(所定労働日数×所定労働時間)

このうち、月給の場合は基本給だけでなく手当も含みます。ただし、実費弁償的な意味合いの大きい手当(通勤手当、家族手当、別居手当、子女教育手当、住宅手当)や、臨時に支払われる大入り袋などの手当は計算単価から除いて計算することができます。

計算単価に対して、法定残業の場合は125%以上(月間60時間以上の場合150%以上※中小企業特例あり)の割増率を乗じます。一方で法定内残業をした場合は、時間数に、会社規定の1時間あたりの単価をかければいいだけです。

また、夜10時から朝5時までの深夜間に残業させた場合、深夜労働手当として、割増で残業代を払うことが義務となっており、深夜労働の残業手当は、深夜時間帯分の中で働いた時間数に1時間あたりの給与をかけて、そこにさらに0.25をかけることで算出できます。

賞与を支給する対象者は会社が決められる?

賞与はボーナスや一時金などども呼ばれ、毎月決まって支給される賃金とは別に、夏休み前や年末、事業年度末などに支給されるものです。

賞与の意味合いは様々です。個人の業績評価的な意味合いのこともあれば、会社全体の利益分配のためであることもあります。年俸の一部としてあらかじめ支給額が決まっている場合もあるでしょう。

上記のうち年俸制により確約されているものを除けば、賞与は必ず支給しなければならないものではなく、その支給基準、支給対象者、支給額、支給日などは原則として労使間の就業規則や賃金規程などで自由に決めることができます。つまり、基本的に「支給日に在籍していること」を賞与の支給要件とすることは法的に差し支えないと判断され、支給日在籍者にのみ賞与を支給しても問題ないと判断できます。

ただし、支給日在籍者だけに限定するとしても、退職日を自ら選択できない定年退職者や解雇の場合などは、特別に支給対象者とするなどのケアをすることが望ましいでしょう。

また、営業成績に連動するよう計算式が明確になっている場合は、「その期間に在籍して営業成績を出したのだから、途中でやめるまでの賞与をもらう権利がある」という労働者側の主張を許すことになります。賃金規程などで「支給日当日に在籍していないと支給しない」と明文化して起きトラブルを防ぎましょう。

在宅勤務のみなし労働時間

在宅勤務者は、プライベートな場所である家で仕事をするわけですから、労働時間を明確に区分する事が難しいでしょう。そんな時には「みなし労働時間制」による労務管理が適しているかもしれません。

労働基準法

法律では次のようにされています。

労働者が労働時間の全部または一部について事業場外で業務に従事した場合において、労働時間を算定しがたいときには、所定労働時間労働したものとみなされます(労基法38条の2第1項)。ただし、その業務を遂行するためには所定労働時間を超えて労働することが通常必要になる場合には、その業務の遂行に通常必要とされる時間労働したものとみなされることになります(同項但書)。

かつては営業や外回りの社員に対して適用されてきましたが、インターネット・スマートホンが普及した今では営業社員の労働時間を「算定し難い」場合ばかりでもなくなってきました。

みなし制の適用要件

①事業場の外、つまり会社でない場所で労働がなされることです。労働の一部が事業場外で行われ、残りが事業場内で行われる場合は、事業場外での労働についてのみ、みなし計算がなされます(昭63.3.14基発150号)。

②労働時間を算定しがたいことが第二の要件となります。労働時間を算定しがたいかどうかは、使用者の具体的な指揮監督や時間管理が及ぶか否かなどにより判断されます。行政解釈によれば、

a.業務を行うグループの中に時間管理者が含まれる場合

b.通信手段を用いて随時使用者の指示を受ける場合

c.訪問先や帰社時刻などにつき具体的な指示を受けてその指示どおりに業務を行い、その後事業場に戻る場合

会社の時間管理が及ばないとは言えないという事です。

在宅勤務については、前述のbに該当するか否かという点がポイントでしょう。在宅勤務のメリットは「子育てや家事などプライベートの用事と並行できる」ことですから、時間管理を厳格に行いすぎると在宅の良さを消してしまいます。労働量を計測して、ふさわしい労働時間を「みなし労働時間」として規定する事も一つの方法だと思います。

深夜割増賃金

割増賃金には、いわゆる「残業代」のほかに深夜労働に対して支払われる「深夜手当」というものがあります。

夜中に働くことは労働者の健康を害するため、労働基準法に置いて深夜労働の割り増しを事業主に義務づけることにより、深夜の労働を抑制しています。

深夜とはいつからいつまで?

労働基準法では、午後10時から翌午前5時までを指します。

割増率

この深夜労働に対する割増賃金(深夜手当)の割増率は、労働基準法上、基礎賃金 の25%増以上とされています。

基礎賃金の考え方

基礎賃金の考え方は、残業の基礎賃金と同じです。つまり、「限定列挙」により基礎賃金から除く事ができる手当が決まっており、それ以外は全て基礎賃金に含めなければなりません。

限定列挙されている手当は、家族手当、通勤手当、別居手当、子女教育手当、住宅手当、臨時の手当、1ヶ月を超える期間ごとに払われる手当です。

月給者の場合、基礎賃金を時給単価に換算して、その単価に割増率をかけて計算をします。

法定時間外の深夜労働

昼間の法定労働時間を超えた場合には時間外労働手当(いわゆる残業代)を払う必要がありますが、残業が午後10時~翌午前5時までの間(深夜)にまでおよんだ場合、通常の残業代25%割増に加えてさらに深夜割増率手当を加算しなければなりません。

法定休日+残業+深夜の場合

法定休日に出勤し、その法定休日に午後10時から翌午前5時までの間に深夜労働をしたという場合、休日労働であると同時に、深夜労働も行っているということになります。この場合、休日については「所定労働時間」という考えがないため、8時間を超えたからといって25%割り増しは必要ありませんが、全ての時間について35%割り増しをする必要があります。

最低賃金に関する法律

最低賃金は、「人を雇う時は最低でもこれだけのお金を払いなさい」と言う賃金の最低基準額の事をいい、最低賃金法(1959年公布)に基づき、労働者に保障されているものです。労働条件を改善し、労働者の生活の安定や労働力の質的向上を図ることなどが目的とされています。

基本的には都道府県ごとに定められる地域別最低賃金と、特定の産業について設定される特定最低賃金の2種類があり、最低賃金は基本給や諸手当などが対象となります。残業代や賞与などの臨時的なものは対象とはなりません。

地域別最低賃金は、産業や職種に関係なく、パートタイマーや学生アルバイト、外国人労働者などを含めた全ての労働者に適用されます。

派遣労働者には派遣先の最低賃金が適用されるため、例えば派遣元の企業が埼玉県にあっても、東京都にある企業に派遣されて働く場合には、東京都の最低賃金が適用されることになります。

特定の産業について、関係労使が基幹的労働者を対象として、地域別最低賃金より金額水準の高い指定賃金を定めることが必要と認めた場合に設定される最低賃金をいいます。これは、産業別または職種別に分類されますが、現在は、産業別の最低賃金のみが設定されています。各都道府県の特定の産業ごとに設定されており、当該産業において、年齢・業種・業務などの条件で労働者の一部を除外した基幹的労働者にのみ適用されます。

たとえ当事者同士で合意していたとしても、最低賃金を下回る金額で結んだ雇用契約は無効となります。ただし、宿直勤務など一定の条件下では、最低賃金適用が例外的に認められることもあります。

給与締日、支払日の変更

経理や給与計算事務上の都合から、給与計算の締め日と支払日を変更したい場合、何を注意すべきかについて解説します。

1、法律的注意点

まず、法的に問題がないかどうかですが、賃金の支払いについては、労基法第24条で、次のルールがあります。

① 通貨払い

② 直接払い

③ 全額払い

④ 毎月1回以上払い

⑤ 一定期日払い

このうち④の毎月払いについて、ここでいう「毎月」とは暦によるものと考えられます。つまり、1日から末日までの間に少なくとも1回は賃金を支払わないといけないということになります。

給与締め日支払日を変更することにより、1回も給与が支払われないということが起こらないようにする必要があります。

続いて⑤の一定期日払いについて、「一定の期日に払われなければならない」となっていますが、賃金支払日は、就業規則によって自由に定めて良い事項であるため、他の賃金原則に違反せずに、ちゃんと手続きをすれば変更しても問題ありません。

2、実務上の注意点

ローンやカードの引き落としなどの都合を給与支払日に合わせているなど、従業員側も毎月の生活設計がありますので、なるべく早く通知して予告期間を長く設けてあげましょう。

その他、変更月を賞与支払月に合わせて従業員の負担を軽減したり、無利子での貸付を行うなどの措置を講ずることで不満の出ないように注意すると良いでしょう。

賞与は義務か?

賞与は、江戸時代に商人が盆と年末に奉公人に対して支払った「氷代」「餅代」がルーツとも言われています。

季節の節目節目に何かと金が入用であるため、奉公人に対して恩恵的に支払っていたのでしょう。

さて、現代において賞与は必ず払わなければならないのでしょうか。

原則:払うことが決まっているならば義務となる

労働基準法上では、賃金については毎月一定期日に毎月1回以上支払うことが規定されていますが(詳しくはこちらをごらんください)、賞与についての支払い時期については具体的には定められておりません。つまり、賞与を年2回必ず支払う義務というものは法律上はありません。

うちの会社は賞与ゼロである、と決めても問題はありません。

ところが、就業規則などに規程されている場合には支払う必要が生じてきます。

就業規則の賃金規程などで支払うことが明記されている、または雇用契約書にボーナスの支払いが明記されているならば、

それは賃金債権となり、会社が業績不振で支払わない場合は「ボーナスを払うという債務の不履行」となり、契約違反になるわけです。

賞与について就業規則において定める際には「業績次第では賞与を支払わない場合が存在ある」と定めている企業が一般的です。

社員の中に払いたくない人がいる場合

賞与が貢献度に比例して支払われるとしたら、貢献度が低い、またはないという評価の社員には賞与を減額し、または支給しない場合もあるでしょう。

この場合も、就業規則などにその旨規定しておく必要があります。

査定期間と支給の関係

賞与が業績や貢献度によって決まるならば、その査定期間も特定されるべきでしょう。

査定期間の特定をした時に、「査定期間にはいたけれど、支給日当日には退職する社員」もいるかもしれません。

会社としては、やめて行く社員に賞与を払いたくないという心理が働くこともあるでしょう。

その時には、「賞与は支給日現在在籍していない人には支払わない」という条件を就業規則で規定しておくと良いでしょう。

なお、賞与は「一度支払われるとそのあともずっと期待される」性格のものであることはしっかり心得ておきましょう。

賞与にかかる社会保険料

平成15年4月までは、賞与に対しては「特別保険料」という名目で社会保険料がかかっていましたが、通常の保険料率よりも大幅に低い率で計算されていました。

そのため、年収のうち賞与の配分を多くして社会保険料を節約するというやり方が通用していました。

その不公平を是正するため、平成15年4月からは特別保険料を廃止し、新たに賞与についても毎月支払われる給料と同じ保険料率を適用するという、いわゆる「総報酬制」が導入されることになりました

社会保険の被保険者となっている従業員に対して支払われた賞与には、通常の保険料率と同じ率をかけた社会保険料がかかります。

その為、その賞与が従業員に支払われる時には、社会保険料が控除された金額が、支払われる事になります。

賞与には、社会保険料として、「健康保険料」、「厚生年金保険料」、「雇用保険料」がかかります。

さらに、「健康保険料」には、40歳以上65歳未満の被保険者に限定して、介護保険料もかかります。

また、会社側独自の負担として、児童手当拠出金もかかってきます。

これらの取り扱いは、基本的に給与の場合と同様です。

○保険料の計算方法

賞与にかかる保険料は、「健康保険・厚生年金の各保険料」と「雇用保険料」の場合とで、計算方法が異なります。

「健康保険・厚生年金の各保険料」は、①賞与総額から1000円未満を切り捨て、②各保険料率を掛けて、求めます。

「雇用保険料」は、1円単位の賞与総額に雇用保険料率を掛けて、求めます。

○賞与を支払った時の手続き

被保険者に支払われた賞与について以下の通り、手続きが必要です。

「健康保険・厚生年金」の被保険者に支払われた賞与金額等は、年金事務所に『賞与支払い届』を提出し、届け出します。

賞与支払い届は、算定基礎届などの届出で賞与の支給時期を申告した事業所に対して送付されます。

年末調整

年末調整とは

会社が従業員の1年間の給与(1月から12月)を基に所得税の額を計算し、毎月の給与から引いていた所得税との過不足精算をすることを言います。所得税は、給与ではなく所得(収入―必要経費)にかかる税金ですので、従業員の必要経費を把握する必要があります。

年末調整の対象となる人、ならない人は主に以下の通りです。

(1)対象者となる人

・1年間を通じて勤務している人

・年の途中で就職し、年末まで勤務している人

・12月中に給与の支払を受けた後に退職した人

・年の途中の海外転勤等により、日本に住んでいない人

(2)対象とならない人

・1年間の給与収入が2,000万円を超える人

・年の途中で退職した人(死亡や心身の障害による退職者は除く)

・「給与所得者の扶養控除等(異動)申告書」を提出してない人

・2か所勤務者で、「給与所得者の扶養控除等(異動)申告書」を他の会社に提出している人

年末調整ができない項目

会社で年末調整を行っていても、以下に該当する人は自身で確定申告をする必要があります。

・1つの会社から給与を受けていて給与や退職金以外の所得合計が20万円を超える人

・2つの会社から給与を受けている人

・高額な医療費を払っている人

・寄付をしている人

・住宅ローンを受けた最初の人。

会社が従業員から集めるべき書類

年末調整を行うためには、主に以下の書類を集める必要があります。

①給与所得者の扶養控除等(異動)申告書

②給与所得者の配偶者特別控除申告書

③給与所得者の住宅借入金等特別控除申告書(該当者のみ)

④給与所得の源泉徴収票(途中入社で前職がある人)

年末調整時の過不足精算を12月給与で行う会社が多いと思います。従業員からの書類は11月中を目途に配布及び収集をし、余裕を持って計算するようにしましょう。

就労時間後の飲み会は残業か?

年末年始が近づき、忘年会や新年会の開催時期がやってきました。社内コミュニケーションを円滑にするためにも、全ての従業員には出席してもらいたいという願望が会社としてはあると思います。

ただし、参加者の集め方によっては、飲み会の時間が残業時間とされ残業代の支払が生じる可能性があるので注意が必要です。

会社命令の有無

残業時間か否かの判断は、飲み会の席に「行かなければならない」状況であったかが大きなポイントになります。上司から命令を明確に受けた場合であれば労働時間となるでしょう。同様に、強制はされていないが実質的には強制的であった場合も労働時間となる可能性が高いと言えます。

なぜなら、社員は労働契約によって会社の指示・命令に従い労務を提供する義務を負っていますが、契約時間の範囲を超えて拘束することはできないためです。

会社が業務の範囲を超えて指示・命令をするのであれば、必然的に労務の対価としての賃金を支払う義務も負うことになります。

残業代よりも労災が争点になる

この種類の事案では「残業代」ではなく「労災」を巡って争うことの方が多いでしょう。

労働時間であると判断された場合、その飲み会でケガをした場合労災として認められます。ただし、二次会、三次会と続いて、帰りに酔っぱらって転んでケガをした場合など、「もはや労働時間とは言えない段階でのケガ」であれば、労災対象にならないこともあります。

ちなみに、主席に女性を意図的に同席させ、お酌をさせるなどの行為はセクハラやパワハラという別の問題が出てきますので注意が必要です。

2以上の会社から報酬を受けている場合の社会保険料

複数の会社から役員報酬を受け取っている方はよくいます。そのような場合、社会保険料はどうなるのでしょうか?

まず、それぞれの会社で常勤か非常勤かが問われます。常勤であれば社会保険も適用となります。たとえば、二つの会社の代表取締役を兼務しているような場合は当然両方で常勤となるため、両方の会社で社会保険に加入する事となります。

非常勤の役員であれば、社会保険は適用されません。仮に役員報酬を受け取っていてもそこから社会保険料を取られることはありません。常勤か非常勤かは、「経営への参画、労務の提供の経常性、報酬の経常性」などを勘案して総合的に判断されます。

二つの会社から報酬を受けて両方で社会保険の適用を受けると、保険料も両方で差し引かれることになります。この場合、両方の報酬を合算した金額を社会保険料の等級に当てはめて標準報酬月額を決めます。その標準報酬月額に保険料率を掛けて保険料が算出されます。問題は保険料をどうやって報酬から差し引くかですが、これはそれぞれの会社から支給されている報酬の金額の割合に応じて按分することになります。

実際にはこの按分が非常に分かりにくく面倒くさい仕組みになっています。

例えばどちらかの会社の報酬額が変動したような場合、按分率が変わると両方の会社から差し引く社会保険料がそれぞれ変わることになります。しかも、その金額によって健康保険料だけ変わったり、健康保険と厚生年金と両方が変わったり、両方変わらなかったりします。2社合わせて最高等級に達している場合でも、どれか1社分で最高等級に達していない報酬が2等級以上変動すれば按分割合が変わることになります。

具体的には厚生年金は62万円が最高等級で、健康保険は139万円が最高等級です。

(例題1)A社から50万円、B社から100万円貰っている場合、B社の分が120万円にアップした。

(答え)健康保険料だけ月額変更。厚生年金の按分割合は50:100のままで、健康保険料だけ50:120に代わる。ちなみに総額はすでに最高等級のため、按分率だけが変動する。

(例題2)A社から50万円、B社から100万円貰っている場合、A社の分が60万円にアップした。

(答え)健康保険料と厚生年金保険料の両方が月額変更となり、按分割合が変化する。

(解説)例題1のケースではB社単独で見ると厚生年金の最高等級62万円をすでに超えており、最高等級から最高等級となるため、厚生年金保険料の月額変更は生じない。逆に例題2ではA社単独で見て健康保険料も厚生年金保険料も2等級以上変動するため、月額変更となり、その結果按分割合が変化する。ただし、総額はどちらも最高等級を超えているため、総額の標準報酬月額は健保139万円、厚年62万円で変わらない。ポイントは月額変更を見る時にそれぞれの会社単独で判断するという点です。これは、複数の会社から報酬を得ているといっても経営者の場合ばかりではなく、それぞれにまったく関係の無い会社から報酬を得るというケースも考えられるため、それぞれの会社単独で判断ができるように制度が作られているようです。標準報酬月額自体は合算で決定されるため勘違いしやすく、複雑な制度になってしまっています。

賃金の注意点

賃金は多くの労働者にとって唯一の生活の糧であるため、払い方や金額について様々な法律上のルールがあります。以下、代表的なものをご紹介します。

1、 最低賃金

まず、毎年定められる地域別または職種別の最低賃金以上を支払う必要があります。例えば、「著名な作家の下でアシスタントとして働けるなら、時給10円でいいです」と労働者が申し出たとしても、その労働契約は最低賃金法違反となり、少なくとも最低賃金で契約を結んだとみなされます。

2、 支払いの5原則

賃金は①通貨払いの原則があり、現物で支払うことは基本的に認められていません。②また、直接働いた本人に支払う必要があります。さらに③その月分の全額を支払わなければなりません。勝手に給与から費用を天引きしてはいけないことになっています(労使協定により天引きが認められることがあります)。④毎月1回以上支払う必要があります。⑤一定期日に支払う必要があります。先月は15日に、今月は月末に支払うと言う支払い方は許されません。

3、 減給の制裁

何か悪いことをした社員に制裁(ペナルティー)の意味で減給をする場合でも、その減給額は平均賃金の半額まで、1か月単位で見ても給与の10%までと決まっています。※減給という懲戒処分をするためには、就業規則などの根拠を必要とします。

4、 休業手当

会社の都合で労働者を休ませた場合、平均賃金の60%以上の休業手当を支払う必要があります。会社都合の休業とは、生産調整のために工場を休業する場合などを指します。

健康診断の費用負担とその間の賃金

会社は、常時使用する労働者に対し、健康診断を実施する義務を負っています。パートやアルバイトなどの雇用形態によらず、この条件に当てはまる場合は、受診させなくてはなりません。

健康診断には大きく分けて一般健康診断と特殊健康診断があります。一般健康診断とは、職種に関係なく、労働者の雇入れ時と、雇入れ後1年以内ごとに一回、定期的に行う健康診断です。特殊健康診断とは、法定の有害業務に従事する労働者が受ける健康診断です。

労働者にとっても、健康診断を受けることは、労働者自身の権利ではなく義務といえます。

では、健康診断にかかる費用は、労使のどちらが負担すべきなのでしょうか。行政通達によれば、「健康診断の費用については法で事業者に健康診断の実施の義務を課している以上、当然会社が負担すべきもの」と解釈されています。また、ここでいう費用には、労働者が健診の医療機関へ移動する交通費も含まれると考えられています。

受診する間の賃金についても、整理しておきましょう。

定期健康診断は、通常の業務とは関係なく受けるものですから、その間は労働していないと考えられます。よって、その間の賃金について払わない、あるいは有給休暇扱いとすることは違法ではありません。ただし、円滑な受診を目指すことを考えれば、受診に要した時間の賃金を事業者が支払うことが望ましいでしょう。

一方、特殊健康診断は業務の遂行に関して、労働者の健康確保のため当然に実施しなければならない健康診断です。特殊健康診断の受診に要した時間は、労働時間であり、賃金の支払いが必要とされています。注意しましょう。

賃金の5原則

賃金を支払う場合、労働基準法では以下5つの原則が定められています。

1、通貨で支払う

2、直接支払う

3、全額を支払う

4、毎月1回以上支払う

5、一定の期日を定めて支払う

通貨で支払うとは

賃金は通貨で支払う必要があり、現物給与は禁じられています(ただし、労働協約等に定めている場合は可)。なお、金融機関の預金口座への振込については、①労働者の同意があること、②労働者の指定する本人名義の預金口座に振り込むことを要件として許容されています。

直接支払うとは

使用者が労働者に直接賃金を渡すということで、いわゆるピンハネ行為を防止することも一つの目的です。

全額を支払うとは

その時期に支払うべき義務のある賃金は、全額労働者に支払わなくてはなりません。

毎月1回以上、一定の期日を定めて支払うとは

賃金は労働者の生活の基本となるため、毎月1回以上支払わなければなりません。また、「毎月25日支払」・「月末払い」のように、支払う日を決めなければなりません。なお、賃金支払日が休日に当たる場合は、繰下げても繰り上げて支払っても、一定期日払いの原則には違反しません。

ただし、「毎月末日」払いで、その日が休日に該当した場合には必ず繰り上げて支払わなければなりません。もし繰下げて支払うとなると、翌月1日の支払いとなってしまい毎月1回以上の支払いの原則に違反してしまうためです。

賃金は、数ある労働条件の中で労働者が最も重視し、同時に最も労使でのトラブルが発生しやすいといえるでしょう。労働トラブルを未然に防ぐためにも、賃金支払いの5原則が守られているか自社の支払い方を見直してみましょう。

給与からの控除のルール

従業員に支払う給与を計算する際、税金などを"天引き"して、金額を決定します。その天引きには、どのような法的根拠やルールがあるか、きちんと押さえておくと、トラブルの防止に役立ちます。

法定控除について

まず、法によって納付が義務付けられているために、会社が労働者の了解を得ることなく天引き(控除)することが認められている費用があります。「法定控除」と呼ばれるものです。具体的には、以下の3項目があげられます。

・税金(所得税、住民税)

・社会保険料

・雇用保険料

これらは公的な制度であることが知られていますから、特に問題視している方はいないでしょう。

法定外控除について

注意したいのが、法定控除以外の名目で給料からの天引きを行う場合です。これについては、その内容を労使協定で定めておかなくてはいけません。労使の合意なしにレクリエーションのための親睦会費などを、勝手に天引きすれば違法行為となります。天引きする内容も、従業員の福利厚生に資するものに限られます。

親睦を深めることを目的とした社員旅行を計画し、その準備の一環として、積立金を控除する場合などは、問題ないでしょう。その一方で、業務上必要な備品や研修にかかる費用などは、原則として会社が負担するものと考えられているので、注意が必要です。

労使協定を結んでおくことは大前提ですが、新入社員や中途入社をする社員に向けて、入社手続きなどの折に、きちんと周知しておくことも重要です。天引きされている費用の内容・性質を、労使とも理解しているよう努めたいものです。

労働保険の一元適用と二元適用

毎年4月から3月までの1年度における労働保険(労災と雇用保険)を計算し、7/10までに申告納付します。この年1回の納付業務を「年度更新」と呼びますが、年度更新の方法が業種業態によって異なります。

労働保険の一元適用と二元適用

労働保険には一元適用と二元適用という2種類のタイプがあります。一元適用とは、「労災保険料と雇用保険料の計算方式が一緒であるタイプ」を指します。二元適用とは逆に、労災保険料の計算方式と雇用保険料の計算方式が異なるため、二元的に計算しなければならないタイプを指します。

原則的な計算方式

原則として労働保険料は次の計算式により求めます。

【賃金総額×保険料率】

つまり、その年度(4月~翌年3月)に支払った賃金総額に「労災保険料率」「雇用保険料率」をかけます。一元適用事業所は、労災・雇用保険ともにこの原則計算をするため、(労災保険対象の賃金総額×労災保険料率)+(雇用保険被保険者の賃金総額×雇用保険料率)という計算をします。

二元適用の計算方式

一方で二元適用タイプは、具体的には「建設業」「林業」などが該当し、「労災保険料」の計算が異なります。例えば建設業では、元請事業者がまとめて労災保険料を負担することになっています。また、建設業においては現場に複数の企業が関与していて、賃金総額を正しく把握するのが難しいため、元請として当該年度中に終了した工事の請負金額に労務費率をかけて賃金総額を求めるという例外が認められています。

多くの業種は一元適用ですが、二元適用に該当する事業の場合は特に計算方法に注意してください。

定年後再雇用の給与

現在の法律では、定年は原則60歳を下回ることができません。また、労使協定により継続雇用者を選定できる一部の例外を除いて、「本人が引き続き勤務を希望した場合には」65歳まで継続して雇用しなければなりません。

この継続雇用について、継続雇用の際に給与などの勤務条件を変えることはできるでしょうか。

1、原則的には労使で合意すれば勤務条件変更は可能

定年を迎えることにより役職がから下りたり、加齢により業務遂行能力が低下したりすることが珍しくありません。その場合に、実態に合わせて給与を引き下げたり、勤務時間を短縮したりすることはむしろ適切な労務管理でしょう。再雇用の労働者の健康と安全にも配慮しながら相手にその旨伝え新しい賃金額についてしっかりと同意をえましょう。

2、勤務内容が全く変わらないのに一方的に賃金等条件を下げるとトラブルのもとになる

逆に、年齢により能力や職務遂行能力が大きく変わらない場合、またはやっている仕事が大きく変わらない場合などは、賃金をむやみに引き下げると感情的な対立臣トラブルになりかねません。

3、引き下げる場合でも根拠となる賃金規定を整備しておくと良い

賃金の引き下げの場合、あらかじめ定年前と定年後の賃金テーブルを作成しておき、60歳に達した後は定年後の賃金テーブルを用いることをしっかり周知しておけばトラブルの可能性を減らすことができるでしょう。

定年を迎えそうな社員がいる場合は、賃金額、就業規則や雇用契約書などをあらかじめ整備しておくことをお勧めします。

非課税の交通費には限度額がある

交通費として支給する金銭などについては、実費弁償的な意味合いが強いため、原則として所得税が課税されませんが、通勤距離、通勤手段によって非課税額にも限度が設けられます。なぜなら、非課税であることをいいことに、給与の多くを「交通費名目で」支払うというケースがあると困るからです。

非課税限度額は29年3月現在以下のように決まっています。

・交通機関又は有料道路を利用している人に支給する通勤手当

⇒1か月当たりの合理的な運賃等の額(最高限度 100,000円)

・自動車や自転車などの交通用具を使用している人に支給する通勤手当

通勤距離が片道55キロメートル以上である場合 31,600円

通勤距離が片道45キロメートル以上55キロメートル未満である場合 28,000円

通勤距離が片道35キロメートル以上45キロメートル未満である場合 24,400円

通勤距離が片道25キロメートル以上35キロメートル未満である場合 18,700円

通勤距離が片道15キロメートル以上25キロメートル未満である場合 12,900円

通勤距離が片道10キロメートル以上15キロメートル未満である場合 7,100円

通勤距離が片道2キロメートル以上10キロメートル未満である場合 4,200円

通勤距離が片道2キロメートル未満である場合 (全額課税)

交通機関を利用している人に支給する通勤用定期乗車券

⇒1か月当たりの合理的な運賃等の額(最高限度 100,000円)

つまり、自動車で通勤している人について、片道10キロの場合は非課税限度額が7,100円となるため、その金額を超えて通勤手当を支払っても差額は課税対象となります。

ちなみに労災・雇用保険料の計算上、並びに社会保険料計算上は通勤費は算入されることにも注意が必要です。

最低賃金制度とは

最低賃金制度とは、最低賃金法に基づき国が賃金の最低額を定め、使用者は、その最低賃金額以上の賃金を労働者に支払わなければならないとする制度です。最低賃金は、政府方針により毎年10月~11月に見直しがなされることが通例になっています。

最低賃金額より低い賃金で契約した場合

仮に最低賃金額より低い賃金を労働者、使用者双方の合意の上で定めても、それは法律によって無効とされ、最低賃金額と同様の定めをしたものとみなされます。

例えば、「著名な漫画家のもとでアシスタントとして働けるなら時給100円でもいいです」とアシスタントのアルバイトが同意していたとしても、雇い主は最低賃金未満で雇用することはできず、最低賃金でのアシスタント契約を結んだことになります。

使用者が最低賃金を支払っていない場合

使用者が労働者に最低賃金未満の賃金しか支払っていない場合には、使用者は労働者に対してその差額を支払わなくてはなりません。

最低賃金額を守っているかどうかは、①労働基準監督署の臨検調査、②政府の統計調査。③ハローワーク求人を提出する際などでチェックをうけることになります。

最低賃金ギリギリで雇用をしている場合、毎年10月ごろの最低賃金見直しはよく注意しておく必要があります。

罰則

地域別最低賃金額以上の賃金額を支払わない場合には、罰則(50万円以下の罰金)が定められています。なお、特定(産業別)最低賃金額以上の賃金額を支払わない場合には、労働基準法に罰則(30万円以下の罰金)が定められています。

最近の最低賃金の傾向

最低賃金は平成17年~平成27年の間で全国平均100円以上上がっています。生活保護など他のセーフティネットによる施策とのバランスを取るため、今後も最低賃金は高くなっていくことが予想されます。

60歳を過ぎて再雇用した社員の給与はそれまでよりも下げていいのか?

定年間際の社員は、勤続年数が長いこともあり、給与額も高いことが多いでしょう。定年後嘱託や再雇用社員になったときに、そのままの給与を維持すると、高齢者に対する人件費が高くつくことになり、企業の若返りなどの点で問題が出ることがあります。

定年再雇用を機に給与を低くすることができるのでしょうか。

原則は当事者同士で納得すれば低くできる:

原則としては会社と当人が納得すれば、定年を機に給与を低くしても構いません(ただし最低賃金以下にすることはできません)。定年により雇用契約はいったんリセットとなるので、そのあとの契約内容は当事者同士で自由に決めることができます。

実際に60歳以降は公的年金も支給され始め(今後は65歳以降の支給に引き上げられます)、その他民間の保険の満期設定をしていることも多く、その他の所得が確保されていれば賃金を低く改定することにも抵抗は少ないかもしれません。ただし、これまでに再雇用制度が存在しており、ある程度、「定年後はこのくらいの賃金になる」という基準が存在するにもかかわらず、これに反して、賃金を下げる場合には、「労働条件の不利益変更」の問題が出てきます。他の人との公平性を考えて慎重に決定する必要があります。

なお、60歳を境に賃金が下がった場合、雇用保険から高年齢雇用継続給付金という給付が支給されることがあります。概要としては、①60歳を境に②5年以上の雇用保険加入期間がある人が③従前の75%未満に給与が下がった場合、一定額の給付を雇用保険から行うことにより所得が保障されます。

給付される予定の年金、満期保険金、給与、雇用保険給付、本人の家計事情、他の社員の給与水準などを総合的に検討して問題のおこらない金額設定を心がけてください。

通勤手当には非課税限度額があります。

通勤手当は実否弁償的な意味合いが強いため、本人の所得を計算する上では非課税となります。ただし、近所から通勤する社員に多額の通勤手当を支払うなど、本来かかるであろう実費を超えて支給している場合は、名前が通勤手当であっても全額非課税とされないことがあります。

通勤手当の非課税限度額については通勤方法別に以下のような基準が決まっています。

1、交通機関又は有料道路を利用している人に支給する通勤手当

⇒1か月当たりの合理的な運賃等の額(最高限度 100,000円)

2、自動車や自転車などの交通用具を使用している人に支給する通勤手当

通勤距離が片道55キロメートル以上である場合 31,600円

通勤距離が片道45キロメートル以上55キロメートル未満である場合 28,000円

通勤距離が片道35キロメートル以上45キロメートル未満である場合 24,400円

通勤距離が片道25キロメートル以上35キロメートル未満である場合 18,700円

通勤距離が片道15キロメートル以上25キロメートル未満である場合 12,900円

通勤距離が片道10キロメートル以上15キロメートル未満である場合 7,100円

通勤距離が片道2キロメートル以上10キロメートル未満である場合 4,200円

通勤距離が片道2キロメートル未満である場合 (全額課税)

3、交通機関を利用している人に支給する通勤用定期乗車券

⇒1か月当たりの合理的な運賃等の額(最高限度 100,000円)

4、交通機関又は有料道路を利用するほか、交通用具も使用している人に支給する通勤手当や通勤用定期乗車券

⇒1か月当たりの合理的な運賃等の額と2の金額との合計額(最高限度 100,000円)

つまり、電車やバスの定期券や定期代は10万円までは非課税ですが、車やバイク、自転車などを使用する通勤については「距離によって」非課税限度額が設定されています。

労災の最初の3日は補償されない?

業務上の事由または通勤により怪我をして仕事が出来なくなった場合、休業の第4日目以降は労災保険から休業に対する補償(概ね給与の8割)があります。

別の言い方をすると、休業初日から3日間は労災保険から休業補償されないことになります。この3日間に関するケアについて、業務(仕事中の)災害と通勤(途中の)災害とで、取り扱いが違います。

◆業務災害の場合

休業初日から3日目については、労働基準法により「会社が」平均賃金の60%の補償をしなければなりません。

そもそも、労働基準法では労災で仕事が出来ないために賃金を受けない場合、会社が休業補償をしなければならないのですが、休業4日目からは、労災保険がその補償を行うので、3日目までは会社が支払い、4日目以降は会社からの休業補償は労災保険からされる、という関係になっています。

◆通勤災害の場合

通勤災害は労災ではないので、労働基準法上、事業主には休業に対する補償責任がありません。よって、業務災害と異なり休業初日から3日目までの休業に対する補償を事業主がする必要はありません。

ちなみに、この3日分の休業補償について所得税法上は非課税となっています(一方で、会社の都合で休ませた場合に市はらう「休業手当」については課税対象となります)。また、労働保険の年度更新をするときには賃金とはみなされません。

休業補償を支給する場合の給与計算については専門家に相談しましょう。

住宅手当と残業代計算

残業代単価を計算する時に、基本給だけから計算をしていることがありますが、労働基準法上は問題があります。

労働基準法では、残業単価計算に「含めなくてよい手当」が決まっており、それ以外は単価計算に含めなければなりません。

残業計算の基礎から控除できるものについては以下が例外的に除外できることとされています(このように特定の項目を指定していることを「限定列挙」といいます)。

・家族手当

・通勤手当

・別居手当

・子女教育手当

・住宅手当

・臨時に支払われた賃金(結婚手当、私傷病手当、見舞金など)

・1ヶ月を超える期間ごとに支払われる賃金

この手当以外(資格手当や管理職手当など)は含めて単価を計算するように注意しましょう。

住宅手当は注意が必要

除外される手当の中で、住宅手当は特に注意が必要です。名前が住宅手当となっているだけではダメです。支給方法が「住宅に要する費用に応じて算定される手当」となっている住宅手当であれば除外できますが、住宅に要する費用に関わらず「一律に定額で支給される」手当は、ここでいう住宅手当には該当せず算定基礎賃金に含めなければいけません。

残業単価計算については、未払い残業訴訟でしばしば争点になります。特に手当の総額が基本給に比べて多く支給されている場合や、今回のように住宅手当を算入していない場合など、残業未払いが発生している可能性がありますので、給与計算方法をチェックしましょう。

子供を産んでいる期間中の給与

出産予定日42日前から出産日後56日の期間を産前産後休業といいます。この期間は主に母体保護のために休業が労働基準法上で定められていますが、その期間分の賃金について支払い義務は必ずしもなく、通常は『無給』です。

また、産後56日経過してから、子が通常1歳になるまでの期間を育児休業と言います。この休業は主に育児のためのもので、育児介護休業法にて労働者の権利として保障されています(一定の基準の労働者については育児休業対象者から除外することができる)。この育児休業期間についても、産前産後休業とどうように無給で構いません。

産休・育休については無給であることが多いですが、その分公的な休業補償制度が整っています。

①産前産後休業に対応する「出産手当金」

産前産後休業中のおよそ3ヶ月について、健康保険から出産手当金が支給されます。金額は給与のおよそ3分の2です。例えば30万円の月給の方であれば月20万円が3ヶ月分程度支給されます。

②育児休業に対応する「育児休業給付金」

育児休業中は育児休業給付金が雇用保険制度から支給されます。休む前に約1年以上雇用保険に加入している場合、育児休業開始から6ヶ月は給与の約3分の2、それ以降は給与の2分の1程度が支給されます。30万円の月給をもらっていた場合、当初6ヶ月が20万円、後に15万円が支給されます。

育児休業給付金は2ヶ月に1回申請します。

休業期間中に賃金を支給すると、それに応じて、出産手当金と育児休業給付金が減額されますので、注意が必要です。

月60時間以上の残業は割増賃金が高い?

長時間労働を少なくし、労働者の健康確保や、ライフワークバランスをとることを目的とする法律が平成22年にできました。これにより以下の通り改正されました。

残業代について、割増率が一部で25%上昇した

1日のうちで8時間を超えた分の労働時間は残業代として、時間給の25%を割増して給与を支払わなければなりません。しかし法改正により、現在では1か月に60時間を超えた時間外労働を行う場合は、それを超えた時間数分は50%以上を割増して支給せねばならなくなっています。ただし、中小企業については、当分の間、割増賃金率の引上げをしなくてもよくなっています。

この猶予の対象となる中小企業は以下の通りです。

① 資本金または出資の総額が

小売業→5,000万円以下

サービス業→5,000万円以下

卸売業→1億円以下

それ以外の業種→3億円以下

もしくは

② 常時雇っている労働者数が

小売業→50人以下

サービス業→100人以下

卸売業→100人以下

それ以外の業種→300人以下

とされています。

割増賃金を支払う代わりに有給休暇を与えることができる

労使協定で定めることにより、1か月間に残業時間が60時間を超えた労働者に対して、引上げ分(50%-25%分)の割増賃金の支払に代えて、有給の休暇を与えることができます。

例えば、月の残業時間が76時間の人だと、

76時間-60時間=16時間が50%の割増賃金の対象になります。

この16時間を有給の休暇に換算すると16時間×0.25=4時間となり、この労働者に対して4時間分の有給休暇を与えることができるというわけです。

また、労働者がこの有給の休暇を取得した場合でも、残りの25%の割増賃金の支払いが必要になってきますので注意が必要です。

雇用保険料率が変更されました!

雇用保険料率は、失業給付の支給額や失業率、雇用保険財政の推移などをもとに変更されますが、平成28年4月1日より、引き下げられました。

平成28年4月1日以降の失業等給付の雇用保険料率を労働者負担・事業主負担ともに1/1000ずつ引き下がりました。併せて、雇用保険二事業の保険料率(事業主のみ負担)を平成28年4月1日から0.5/1000引き下げました。

平成28年4月1日から平成29年3月31日までの雇用保険料率は下表のとおりとなります。

■一般の事業

(平成28年度)

被保険者負担

4/1000

会社負担

7/1000 4/1000

合計

11/1000

(27年度)

被保険者負担

5/1000

会社負担

8.5/1000

合計

13.5/1000

■清酒製造の事業

被保険者負担

5/1000

会社負担

8/1000

合計

13/1000

(27年度)

被保険者負担

6/1000

会社負担

9.5/1000

合計

15.5/1000

■建設の事業

被保険者負担

5/1000

会社負担

9/1000

合計

14/1000

(27年度)

被保険者負担

6/1000

会社負担

10.5/1000

合計

16.5/1000

その他、以下の改正が予定されています。

・介護休業給付の給付率引上げ(賃金の40% → 67%)

(平成28年8月1日施行)

・65歳以降に新たに雇用される者を雇用保険の適用対象とする。

(平成29年1月1日施行)

・失業等給付の受給者が早期に再就職した場合に支給される再就職手当の給付率引き上げ

(平成29年1月1日施行)

・「求職活動支援費」として求職活動に伴う費用(例:就職面接のための子の一時預かり費

用)について新たに給付の対象とする。

(平成29年1月1日施行)

4月以降の給与計算にも影響するため、注意してください。

昼休みの電話番は労働時間か?

休憩時間と似ているのですが「手待ち時間」と呼ばれるものがあります。これは,昼休みに電話番をやっているときや、商店・飲食店などで来客を待っている時などをしている時間のことです。手待ち時間は、法律上休憩時間ではなく労働時間とみなされています。

自由に使用できなければ休憩とならない:

昼休みに,職場でお弁当を食べながら電話番をしたという経験がある方もいるのではないでしょうか。昼休みに電話や来客があった時,社員はすぐに対応しなければならないため,自由な時間とはいえません。社員が自由に使用できない時間は休憩時間ではなく、手待ち時間=労働時間と見なされます。

このことは、実際に電話がかかってこなかったとしても、「労働から完全に解放されているわけではない」ため、手待ち時間とみなされるでしょう。

(なお,警察官や消防士などは,その職務の特殊性から手待ち時間が労働時間とみなされない場合があります。)

対策

電話番が必要であれば、当番制を取り当番時間分の休憩を別途に与える、もしくはその当番時間分の賃金を支払うなどの対策が必要です。とは言え人手の少ない中小企業では対策は簡単でないかもしれません。電話番をしてもらっていることを労って、代わりに早く帰れる日は帰ってもらうなど、心理面でのケアも心がけてください。

割増賃金

労働者は労働が1日8時間を超えた時間(時間外)について、通常の賃金の計算方法よりも割増してお金を受け取ることができます。また午後10時~午前5時の深夜時間に働いた時間についても同様です。この場合の計算方法は以下の場合に分けられます。

① 1日8時間を超えた労働時間が1ヶ月60時間以内の場合→2割5分以上で計算

② 1日8時間を超えた労働時間が1ヶ月60時間を超えた場合→5割以上で計算

※中小企業については適用が猶予されているため2割5分以上

③ 午後10時~午前5時に働いた場合→2割5分以上で計算

④ 法定休日に労働させた場合→3割5分以上で計算

※法定休日:労働基準法などの法律で決められた休日のこと。

割増するお金の計算のベースとなる賃金には、家族・通勤手当などの賃金は入れません。

例:会社指定の労働時間が午前8時から午後5時(休憩1時間)までの実働8時間、

1か月45時間、1年360時間を超える時間外労働に係る割増賃金率を3割

とする大企業の場合

○1か月45時間以内の時間外労働について

17時から22時→1時間当たり賃金×1.25 (時間外労働)

22時から5時→1時間当たり賃金×(1.25+0.25) (時間外労働+深夜労働)

5時から8時→1時間当たり賃金×1.25 (時間外労働)

○1か月45時間超~60時間以内又は1年360時間超の時間外労働について

17時から22時→1時間当たり賃金×1.30 (時間外労働)

22時から5時→1時間当たり賃金×(1.30+0.25)(時間外労働+深夜労働)

5時から8時→1時間当たり賃金×1.30(時間外労働)

○1か月60時間超の時間外労働について

17時から22時→1時間当たり賃金×1.50(時間外労働)

22時から5時→1時間当たり賃金×(1.50+0.25)(時間外労働+深夜労働)

5時から8時→1時間当たり賃金×1.50(時間外労働)

○法定休日労働の割増率

5時から22時→1時間当たり賃金×1.35(法定休日労働)

22時から5時→1時間当たり賃金×(1.35+0.25)(法定休日労働+深夜労働)

遅刻に対して余分に賃金をカットできるか?

遅刻をした社員に対し、ペナルティとしてその分の賃金を給料からカットすることは多くの企業で行われていますが、実際どの程度までの給与カットなら法的に認められているのでしょうか。

1.ノーワーク・ノーペイの原則

賃金請求権については、民法に「労働者は、その約した労働を終わった後でなければ、報酬を請求することができない。」という定めがあり、労務の提供がない(不就労の)場合には賃金請求権も発生しないこととしています。これをノーワーク・ノーペイの原則といいます。

遅刻や早退だけでなく、「働かない時間」のパターンは多岐にわたるため、控除をする場合には、控除する賃金の範囲や時間、回数の単位などを就業規則等において詳細に定めておく必要があります。

いずれにせよ、まず「働かない時間について給与を支払わないこと」は問題ありません。

それ以上の給与カットをする上では、以下の法的制限があります。

2.労基法91条「制裁規定の制限」

「減給の制裁」とは、遅刻等の服務規律に違反したことへの制裁として、ペナルティとして本来支給すべき賃金の一部を控除することを指します。このペナルティについて、「就業規則で、労働者に対して減給の制裁を定める場合においては、その減給は、一回の額が平均賃金の一日分の半額を超え、総額が一賃金支払期における賃金の総額の十分の一を超えてはならない。」と定められています。

つまり、働かない時間分の給与カットを超えてカットを行うのであれば、その部分については減給の制裁に該当し、制裁の制限に抵触しない範囲で就業規則等に規定化し、その規定に基づいて控除を行うことが必要となります。

なお、遅刻、早退が目立つ会社では、精皆勤手当等を設け、勤怠と給与との関連性を持たせたり、賞与の考課項目の一つとして勤怠評価を取り入れるなどの管理方法も有効かもしれません。

取引先の接待で飲食をしている時間は残業か?

業種や職種によっては、取引先や営業先の接待があります。夜にお酒を飲むことはあるでしょう。この接待の時間中が労働時間になるのかどうかは、次のポイントをもとに決まります。

- 会社命令の有無

接待の席に「行かなければならない」状況であったか、をまず考慮します。上司から命令を明確に受けた場合であれば労働時間となるでしょう。同様に、強制はされていないが実質的には強制的であった場合も労働時間となる可能性が高いと言えます。

- 接待の「目的」と業務性の有無

取引先と商談をするのであれば、仕事に関連していると見ることができるでしょうから業務性があります。ただし、単に親睦を深めるといった理由では業務性がないと判断されるかもしれません。あくまでその接待時間の「目的」によって業務性が判断されます。

「残業代」よりも「労災」が争点になる

この基準をもとに労働時間であるかどうかを判断するわけですが、この種類の事案では「残業代」ではなく「労災」を巡って争うことの方が多いでしょう。

労働時間であると判断された場合、その飲み会でケガをした場合労災として認められます。ただし、二次会、三次会と続いて、帰りに酔っぱらって転んでケガをした場合など、「もはや労働時間とは言えない段階でのケガ」であれば、労災対象にならないこともあります。

ちなみに、主席に女性を意図的に同席させ、お酌をさせるなどの行為はセクハラやパワハラという別の問題が出てきますので注意が必要です。

最低賃金はどう決まるか

最低賃金制度とは、最低賃金法に基づき国が賃金の最低額を定め、使用者は、その最低賃金額以上の賃金を労働者に支払わなければならないとする制度です。例えば漫画家のアシスタントという仕事において「憧れの○○先生のもとで働けるなら時給1円でいいです!」と労働者側が言ったとしても、その金額が最低賃金を下回っているので、法律によって「無効」とされ、最低賃金額と同様の定めをしたものとみなされます。

使用者が労働者に最低賃金未満の賃金しか支払っていない場合には、使用者は労働者に対してその差額を支払わなくてはなりません。

地域別最低賃金

「地域別最低賃金」とは、産業や職種にかかわりなく、各都道府県内の事業場で働くすべての労働者とその使用者に対して適用される最低賃金です。各都道府県に1つずつ、全部で47件の最低賃金が定められています。毎年10月~11月に最低賃金が決定されます。

特定(産業別)最低賃金

「特定(産業別)最低賃金」は、特定の産業について設定されている最低賃金です。関係労使が基幹的労働者を対象として、「地域別最低賃金」よりも金額水準の高い最低賃金を定めることが必要と認める産業について設定されています。

罰則

地域別最低賃金額以上の賃金額を支払わない場合には、罰則(50万円以下の罰金)が定められています。なお、特定(産業別)最低賃金額以上の賃金額を支払わない場合には、労働基準法に罰則(30万円以下の罰金)が定められています。

固定残業手当導入の注意点

時間管理や計算の煩わしさから、残業代を含めて基本給で支払うという方式をとることがあります。しかしこの場合、たとえ「この給料は残業代込だから」という説明を従業員にしたとしても、それだけで実際に発生した残業代を支払ったことにはなりません。残業代を定額で支払う際は次の点に注意してください。

1、残業代を他の給与と明確に区分する

残業代を定額で支払う場合、まず「どれが残業代相当分なのか」を明確に分けておく必要があります。「総支給30万円、残業代込」としているならば、例えば「基本給25万円、定額残業手当5万円(合計27時間分)」などの表現にあらためてください。定額残業手当が何時間分の残業に当たるのかも明記する必要があることにも注意してください。

2、就業規則と雇用契約書、給与明細に制度を明記する

会社のルールブックである就業規則、その他給与明細や雇用契約書にも定額残業代のルールについて明記しましょう。定額残業代は「○時間分の残業分を固定で払うという基準を定め、残業が少なくても減額なし、残業が多くてオーバーする分は別途計算して払うと」いう趣旨ものでなくてはなりません。

3、実際に時間管理をする

定額残業代であることを主張するには、実際に労働時間が管理され、「定額残業代で定める時間を超えているかどうか、超えているとすればどれだけ超えているか」を毎月チェックしている状態でなくてはなりません。タイムカードや出勤簿がない状態では定額残業制が運用されているとはみなされないため注意が必要です。

定額残業制の導入には専門家の意見を聞きながら進めましょう。

給与支払日の変更時に気を付ける事

給与計算事務処理や資金繰りなどの便宜性の理由から給与締切日や支払日を変更したい場合、就業規則の変更をすることで変えることができますが、従業員とのトラブルを防ぐために以下の点に注意する必要があります。

1、従業員の家計に支障がないようにする

給与の支払日を変更する場合、従業員の家計に配慮する必要があります。毎月の住宅ローンなどの引き落とし時期など、給与振込日が変わることで迷惑がかかる従業員がいないか確認をしましょう。もし不都合があれば、個別に会社が貸付を行うなどのケアを検討してください。

2、毎月1回の給与支払いが確保されるようにする

労働基準法上「給与は毎月1回以上、一定時期に支払わなければならない」と決められていますので、例えば毎月25日支払いを「翌月の10日支払い」に変更する場合、変更前の月に給与が支払われなくなるなどの事態が起きないようにしなければなりません。この場合も「先に半月分計算して支給する」などの対策が必要です。

3、社会保険・雇用保険の手続き上の留意点

社会保険上、給与の支払日を基準に対応月が決まりますので、月をまたぐ給与支払日の変更をすると手続きが煩雑になります。特に4月から6月は社会保険の算定基礎月に該当し、事務処理手続きが煩雑になるため、この期間での変更はできるだけ避けた方がよいでしょう。

また、雇用保険の離職証明書(いわゆる離職票)の作成方法にも給与の締日支払日が影響します。専門家のアドバイスを受けながら正しく作成をしてください。

社員旅行積立金を給与から天引きしてもいいか?

社員旅行積立金や、社宅費用、財形貯蓄の積立金などの金銭を毎月の給与から天引きする際には、以下の点に注意をする必要があります。

賃金全額支払いの原則:

給与については「賃金全額払いの原則」があります。原則としてその月に支払うことが確定した給与は全額を支払わなければなりません。ただし、次の二つの例外があります。

1、法令に別の定めがある場合

所得税や社会保険料、雇用保険料など法律で認められている金銭は給与から天引きすることができます。

2、労使協定で定めた場合

労働者の過半数代表者と会社とで「この金銭は給与から天引きをする」と取り決めをし、労使協定書を結んだ場合は、例外的に給与からの天引きが認められます。この労使協定書は任意様式でよいとされていますが、少なくとも「(1)控除の対象となる具体的な項目、(2)右の各項目別に定める控除を行う賃金支払日」について記載しなければなりません。また、労使協定で定めたからと言っていくらでも天引きしてもよいものではなく、働く人の生計費も考慮して納得できる範囲で定めるべきでしょう。

ちなみにこの労使協定は、「時間外労働に関する協定(いわゆる36協定)」のように労働基準監督署への届け出をする必要はありません。締結した協定書類は会社で保管しておいてください。

給与の前借分を天引きする場合:

給与の前借をした分を次月の給与から天引きする場合については、その月および次月の給与を全額払ったことには変わりはないため、この賃金全額払いの原則には違反しないとされています。つまり、給与の前借分を天引きする点では賃金控除の協定は必要ありません。

年俸制の話

年俸制とは:

労働者に支給する基本的な賃金を業績等により決定し、1年分をまとめて提示する賃金制度です。代表的な方式は、以下の2つに分類されます。

1、年俸額全体を管理する方式…前年の評価や業績によって、その年の年俸額を確定します。一度年俸額が決定したら、次の更新時まで金額は変わりません。

2、基本年俸+業績年俸方式…年俸額を基本年俸と業績年俸に分けて運用します。基本年俸部分は金額の変動がありませんが、業績年俸部分は期の途中での業績等によって、事後に変動します。

年俸制でも残業代の支払い義務:

よく「年俸制であれば残業代を支払わなくてもよい」と誤解されることがありますが、たとえ年俸制であっても残業をした際には法定の割増率以上で計算した残業代を支払わなければなりません。あらかじめ残業代込みのしたい場合には、残業代部分を明確に分ける必要があります。

年俸制対象者の解雇予告:

労働基準法では、従業員を解雇する際の予告(以下、解雇予告)を「少なくとも30日前にしなければならない」と定めています。

これを適用すると、年俸制対象者も30日前の解雇予告で足りると考えられます。しかし、民法では「6か月以上の期間によって報酬を定めた場合には、解約の申し入れは3か月前にしなければならない」とあります。そのため、労使トラブル防止の為には解雇予告は3か月前に行うのが無難と言えるでしょう。

会社側にとって、年俸制は支給額が年初に決まるため、資金計画が立てやすいメリットがありますが、逆に言うと業績が悪くなっても1年間は一度決めた給与を下げることができません。また、向こう1年の給与を決めるとなると、人事査定方法も納得性の高いものにする必要があるでしょう。導入の際には専門家の声を聴きながら慎重に検討してください。

割増賃金の計算

割増賃金の原則:

従業員に残業をさせた場合や、休日に働かせた場合には、会社は通常の賃金を割増して支払わなければなりません。割増して支払うべき賃金は、残業等をした労働者の時給単価に割増率を掛けて計算します。この割増率には、3つあります。

① 法定時間外労働の場合、25%以上

② 休日労働の場合、35%以上

③ 深夜労働(22時~5時)の場合、25%以上

会社は、原則として、1日に8時間、1週間に40時間を超えて労働させてはいけません。(この労働時間上限を「法定労働時間」といいます。)例えば、始業9時、終業18時(休憩1時間)で時給1000円の人が19時まで働いた場合、「法定労働時間を1時間超えて」労働をしたことになりますので、その1時間分について①の法定時間外労働に対する割増賃金を支払う必要があります。

前述の例の場合、時給1000円の25%以上増しになりますので、18時から19時までの1時間の労働に対して、1250円以上の時給を支払わなければなりません。

これが「法定休日=原則毎週1日の休日に働かせた場合」には②の割増率になり、労働が深夜(午後10時から午前5時前)に及んだ場合は③の割増率をかけることになります。

月給者などに対する割増賃金の計算方法:

月給者・日給者に対しては、時給単価に換算して割増率をかけます。

・日給制の場合…日給額を1日の所定労働時間で割った金額を出します。

・月給制の場合…「基本給+諸手当」を1か月あたりの平均所定労働時間で割った金額を出します。

月給制で、通勤手当や家族手当、住宅手当等を支給している場合には、原則として時給単価の計算に入れる必要はありません。これらは個人的な事情に基づいて支払われ、労働に対して直接的に支払われる手当だと考えられていないためです。ただし、家族手当だとしても、家族数等に関係なく全員同じ金額で支払われている場合には、その金額も時給単価計算に含めなければなりません。

割増賃金の計算の間違いは、のちに大きな賃金トラブルに発展することがあります。正しい計算方法であるかよく注意してください。

フルコミッション給与制度の問題点

最近では実力主義・成果主義を重視する会社が増えてきました。 会社の本音としては利益を生む人材にしかお金を出したくないということでしょう。完全歩合とはつまり、働いて成果を上げた分だけ一定の計算によって給料が支払われるというものです。

しかし日本の法律に照らし合わせてみると、完全歩合給というシステムは労働基準法違反になってしまいます。

○完全歩合給は違法か

完全歩合給という労働条件で求人をかけている会社を見ると、ほとんどの募集条件が「営業」あるいは「販売」であるが、物が売れなければ給料もゼロにしたい、という会社の都合を表していると言えるでしょう。しかし、日本の法律では利益が全く得られなかったとしても、働いた労働者に給料を支払わないということは許されません。

法律では、「売っただけお金を得ることができるというルールで働いている労働者について、会社はその人が実際に働いた時間分についても最低賃金額以上支払わなければならない」という決まりがあります。従って、その人のおかげで会社が儲かったかどうかに関わらず、働いた人に対して会社はその分のお金を支払わなければならないのです。

○最低賃金額とはどのくらいの金額なのでしょうか。

上記における最低賃金は地域別・職種別に1時間あたりの最低額が決まっています。従って歩合給の仕事で成果を上げられなかったとしても、会社は労働時間×最低賃金という最低限の金額を労働者に対して支払う必要があることになります。

○「最低賃金」ではダメな場合も

会社は最低賃金さえ払っていればよいのかというと、必ずしもそうとは限りません。

なぜならば、国では「実際の給料とあまり差がないくらいの給料が保障されるように保障給の額を定めるべき」と決めているからです。

同じ会社の他の社員に比べて極端に低いような場合は、法的に問題ありと判断される可能性もあります。一般的には、休業補償と同じ通常の賃金の60%程度が給料の最低ラインと決められているようです。

残業代の未払いと過払い

未払い残業代の請求をされた場合

労働基準監督署から過去の未払い残業代を支払えと是正勧告を受けた場合、支払わなければならいけないのはもちろんですが、どのくらい過去にさかのぼるのかと言いますと、「2年」になります。

これは労働基準法上に「残業代に当たる賃金の請求期間は2年間、請求を行わなければ時効で消滅する」旨が明記されているためです。そのため、請求する側は2年分さかのぼって請求できます。

2年と言うと24か月ですので、1か月あたり5万円の未払い残業代が発生していたなら、120万円支払わなければいけません。

未払い残業代を防ぐ手段

従業員が残業を行う際には、従業員から会社に「残業申請書」を提出させ、残業を承認するか否かを決めるなど、残業時間を把握及び管理するように気を付けましょう。

労働安全衛生法上も労働時間の適切管理を事業主の義務としていますので、「会社が命じている残業ではない、勝手に残業をしているだけだ」という主張は原則として通りません。

残業代を過払いしていた場合

未払いとは逆に、会社が従業員に残業代を余計に支払っていた場合、10年までさかのぼって返還を請求することができます。ただしこの場合、会社側が残業代の計算を間違っていたことが原因でありますし、10年分ともなると、多額のため、従業員の返済能力を考慮した金額で折り合いをつける必要があると思います。

残業代をめぐるトラブルは大きな金銭的ダメージを会社に与えます。「なあなあ」にせずにしっかりと現状把握するとともに、残業そのものをしなくても良い働きかた、時間の使い方等も考えていきましょう。

賞与、退職金は会社の義務か?

(会社の支払い義務)

夏・冬のボーナスや退職金は、ある程度慣行化されているという側面もあるものの、法律上は必ず支払わなければならないものではありません。賞与や退職金は、会社が支払う必要がないと判断し、かつ就業規則に具体的な計算式などの支給基準が定めていない限り、支払う必要がないものです。

逆に言うと、次の場合は法律上の支払い義務が発生し得ることになります。

1、就業規則上に支給基準が定めてある場合

2、就業規則等で特段の定めがなくても、長年にわたり実際に賞与や退職金を支払った事実があり、慣行化していた場合

「就業規則上に支給基準が定めてある場合」とは、例えば「賞与の支給時期は○月、査定期間は○月~○月、金額は基本給の○ヶ月分を支給する」などの定めがある場合を指します。多くの中小企業において、賞与には利益配分機能を持たせているので、会社全体の営業利益が芳しくない場合は、約束した基準で賞与支払いを出来ない場合もあります。その可能性に対応するためには、就業規則上で「ただし、会社の経営状態、社会情勢の変動その他の事由により賞与を減額し、または不支給にすることがある」などの例外規定を定めておくことが賢明でしょう。

(対象者の特定の重要性)

賞与や退職金について就業規則等で制定する場合、その支給対象者の定義を明確にしておくことに注意が必要です。例えば「従業員に対しては賞与を支給する」「○年以上勤務した従業員に対して別に定める支給基準に基づき退職金を支給する」という定めがある場合、パート、アルバイトや契約社員も従業員であることに変わりはないため、このままではパート等に対しても当然に賞与や退職金を支払わなければならなくなります。

「そんなつもりではなかった」「パートに退職金がないのは常識だろう」と言っても通用しませんので、就業規則上の規定についてよく確認しておくことをおすすめします。

社会保険料が変わる月です!

9月分の給与計算は要注意です。

まず、厚生年金保険の料率が変わります。

一般の被保険者の場合、H26年8月分までは17.120%、H26年9月分からは17.474%となります。

(ちなみに坑内員・船員の場合は違う率となります)

次に標準報酬月額が変わる場合があります。

毎年、4~6月に支払われた給与を元に算定基礎届を提出し、その平均額が1等級でも変動すれば9月から標準報酬月額が変動することとなります。

ちなみに給与から控除する厚生年金保険料は、この標準報酬月額に保険料率を掛けた金額の2分の1です。

残りは会社負担ですので、9月分からは会社の経費も増えることになります。

どこまでが賃金か?

1、 賃金の定義について

賃金とは、正確にどういった定義がなされているかご存知でしょうか?通勤手当って賃金になるの?お客様からもらったチップはどうなの?と言った疑問をお持ちになったことはございませんか?

労働基準法11条では「賃金とは、賃金、給料、手当、賞与その他名称の如何を問わず、労働の対償として使用者支払うすべてのものをいう」とされています。つまり、「労働の対価」として使用者が労働者に支払うもの全てを賃金と呼びます。

また、賃金の支払い方に関しても労働基準法第24条1項および2項で取り決めがされています。これを賃金支払いの5原則とも呼び、具体的には下記のようになります。

~賃金支払いの5原則~

【1】 通貨払いの原則:賃金は通貨で支払うこと

【2】 直接払いの原則:賃金は直接本人に支払うこと

【3】 全額支払いの原則:賃金はその全額を支払うこと

【4】 毎月1回以上払いの原則:少なくとも毎月1回は賃金を支払うこと

【5】 一定期日払いの原則:賃金は「毎月25日」というように、その支払期日を特定すること

~例外~

ここでお気づきになったかたもいるでしょうが、「【1】通貨払いの原則」は、守られていませんよね?おそらく、大多数の方が銀行振り込みになっていると思います。また、旅行積立金など給与から天引きされているとしたら、「【3】全額支払いの原則」に反してしまいます。

ところが、そのことが労働基準法違反になってしまうかというとそういうわけではございません。

本人の同意を得ることを条件に賃金の銀行振り込みが認められていますし、労使協定を締結した場合に、旅行積立金などの給天引きが可能となる為です。そのほか、法令に定めのある所得税、住民税、社会保険料などの天引きも含め、これらを「賃金支払いの5原則の例外」と呼びます。

2、 使用者には給与明細の発行義務

給与を支払うという行為は、法律上「賃金債務を弁済する」ということになります。弁済である限り、「そのお金が何に支払ったものか」を明示する必要があるため、給与明細を発行する必要があるわけです。また、働いている社員からすれば、合計額を見ただけではどれが基本給で、どれが手当で、どれが残業代なのかがわかりません。就業規則や賃金規則のとおりに支払われているか社員がチェックするために、給与明細が必要になると理解しておいてください。

また、賃金規定に残業代として手当を支払う定めがあるにも関わらず、給与明細に手当を支払った記載が明示されてない場合、従業員側から手当が未払いなのではないかと主張されてしまう可能性が出てきます。残業時間に対して、いくら支払っているかを証明として残すためにも、給与明細を発行することは必ず行ってください。

出張先への往復移動時間の給与

出張先への往復移動時間は労働時間にあたるのでしょうか?

移動時間が賃金の支払いが必要な労働時間であるかは、以下の2点で判断されます。

①使用者の指揮命令下にあるか

②この時間の自由な利用が保障されているか

出張先への往復の移動時間は労働時間とはみなされないことが多く、原則として給与の支払いは必要ありません。たとえ深夜や早朝であったとしても移動時間は労働時間とみなされないため、割増賃金も発生しません。また、出張先の仕事が早朝の為、休日である前日に移動した場合も同様です。

ただし、重要な書類や物品を運ぶような、移動自体が目的の場合は労働時間とみなされる可能性があり、賃金の支払いが求められることがあります。

法律上は労働時間とみなさないとしても、特別のケアが必要な場合もあります。

移動時間中の自由利用が保障されていたとしても、移動時間中労働者は行動の制約を受けます。給与の支払いが法律上不要であったとしても、移動の目的は仕事です。出張のための往復移動でプライベートな時間に制約を受けない人とのバランスを取る意味でも、長時間移動する場合や休日に移動する場合には、距離や時間に応じて「手当」を支給するなどの対策を検討するとよいでしょう。

手当については会社に支給義務はありませんが、支給の有無、支給する場合には金額や支給基準について明示しておくと、誤解によるトラブルを防ぐことが出来ます。

手当額も法律上の定めはありませんが、出張により拘束するであろう時間などを加味しながら設定するとよいでしょう。

パートの残業代計算の注意

パートタイマーの給与支給について、1日8時間、週40時間までは、通常の時給支払で問題ありませんが、この範囲を越えた場合は割増賃金の支払いが必要となります。

正社員の残業管理を行っていても、パートやアルバイトの残業は見落としがちです。パートの給与計算を行う際に「月の総労働時間×時給」と計算していないでしょうか。総労働時間のみで単純に計算してしまうと、1日8時間以上、週40時間以上働いた場合には未払い賃金が発生してしまいます。

<計算例1>

時給1000円、通常6時間労働、1日10時間労働した場合。

1000円×8時間=8000円

1000円×2時間(8時間を超えた分)×1.25(割増賃金)=2500円

計:10500円

通常労働時間は6時間ですが、法定労働時間の8時間までは通常の時給で問題ありません。

8時間を超えた2時間分が割増賃金の対象になります。

<計算例2>

時給1000円、月曜日から土曜日まで毎日7時間労働した場合。

6日×7時間=週42時間

1000円×40時間=40000円

1000円×2時間(40時間を超えた分)×1.25(割増賃金)=2500円

計:42500円

1日8時間を超えていないため日の割増賃金は必要ないと思われがちですが、週42時間となる為、2時間分の割増賃金が発生します。

また、掛け持ちでパートをしていた場合、法律上は各労働時間を合算しなければなりません。A事業所で4時間労働した後、B事業所で5時間労働した場合には、B事業所は1時間分の割増賃金の支払いが必要となります。

労働時間については、現在の労働法では変形労働時間制など様々な制度があり、それらを十分に理解できていないまま不完全な給与計算を行ってしまっている会社は意外とたくさん見うけられます。

このような場合、

・労働基準監督署による臨検、調査(中小の事業所でも一定の確率で当たります)により、是正指導および割増賃金の遡及支払を命じられる場合があります。

・労働者自身からの告発や労使間の信用失墜の可能性があります。

労働時間の問題については、本業を抱えた経営者がその法律を完全に理解することはタイムマネジメント上、合理的とは言えません。それよりも、社会保険労務士などの専門家に相談するのが得策です。また、給与計算そのものを依頼してしまうことも、手っ取り早い解決方法です。

割増賃金から除くことができる手当

所定時間外労働(いわゆる残業)や、深夜、休日労働に対する割増賃金の基礎となるのは、所定労働時間の労働に対して支払われる「1時間当たりの賃金額」です。この1時間あたりの賃金とは、基本給だけを指すものではありません。職務手当や役職手当など、各手当を含めて計算します。

しかし、以下の7つは労働と直接的な関係が薄く、個人事情に基づいて支給されているため、基礎賃金から除外することが出来ます。

7つは限定的に列挙されたものですので、これ以外の手当を控除して割増単価を低くすることは法律違反となります。

①家族手当

扶養家族のある労働者に対し、家族の人数に応じて支給するもの。※扶養家族の有無に関係なく支給するものは除外できません。

②通勤手当

通勤に応じた費用で支給するもの。※通勤費用や距離に関係なく一律支給するものは控除できません。

③別所手当

扶養家族と別居することによる生活費の補助として支給されるもの。※扶養家族の有無に関係なく支給されるものは控除できません。

④子女教育手当

社員の子供の教育費補助として支給されるもの。

⑤住宅手当

住宅に要する費用に定率を乗じたもの。※住宅の形態ごとに一律に定額で支給するものは控除できません。

⑥臨時に支払われる賃金

⑦1ヶ月を超えるごとに支払われる賃金

1ヶ月を超えて支給される、賞与や精勤手当等が該当します。

上記の7つは同じ名称であっても異なった性質で支給された場合には基礎賃金から控除することは出来ませんので、注意が必要です。

なお、就業規則並びに雇用契約書などで、役職手当の意味合いを「残業代の定額支給」と定義付けている場合など、手当そのものが割増賃金であれば当然に割増賃金の計算基礎に含まないことになりますが、定義を適法にしておく必要があります。

着替えの時間は労働時間とすべきか?

始業前、会社の制服に着替える時間、または仕事が終わって私服に着替える時間は労働時間にあたるのでしょうか。

例えば、始業時刻が9時であれば、早めに出社して制服に着替えるというケースは珍しくありませんが、その着替え時間について労働時間と見なされれば、時給相当分の支払いをしなければなりません。

裁判例上、着替え等準備時間については以下のような解釈がなされています。

【「三菱重工長崎造船所事件」(最高裁平成12.3.9判決)】

この裁判は、作業服への着替え時間が労働時間に該当するかどうかを争ったものですが、これによると、

労働時間に該当するかは「労働者の行為が使用者の指揮命令下に置かれたものと評価することができるか否か」により客観的に定まるもので、労働契約、就業規則、労働協約等の定めのいかんにより決定されるべきものではないとしています。

判例によると「労働者が、就業を命じられた業務の準備行為等を事業所内において行うことを使用者から義務付けられ、又はこれを余儀なくされたときは、当該行為を所定労働時間外において行うものとされている場合であっても、当該行為は、特段の事情のない限り、使用者の指揮命令下に置かれたものと評価することができ、当該行為に要した時間は、それが社会通念上必要と認められるものである限り、労働基準法上の労働時間に該当する」と、あります。

この考え方によれば、

① 着替えることが労働の準備にあたる行為で、

② 職場で着替えなければならない状況で、

③ 使用者から義務付けられている場合(従わない場合のペナルティがある場合も含む)

は、労働時間ということになり、その時間の賃金を請求できることになります。

【周辺的行為については当事者間で定めるという考え方もある】

一方で、準備や片づけ、着脱衣などの行為を直接的労働とは分けて考え、当事者間で労働時間であるか否かを取決めできるという解釈もありますが、裁判の場では前述したように「客観的な状況がどうであるか」を優先される可能性が高いといえます。

着脱衣や事前掃除などの行為については、このように労働時間性を主張される可能性があることを意識したうえで、指揮命令を行うことをお勧めします。

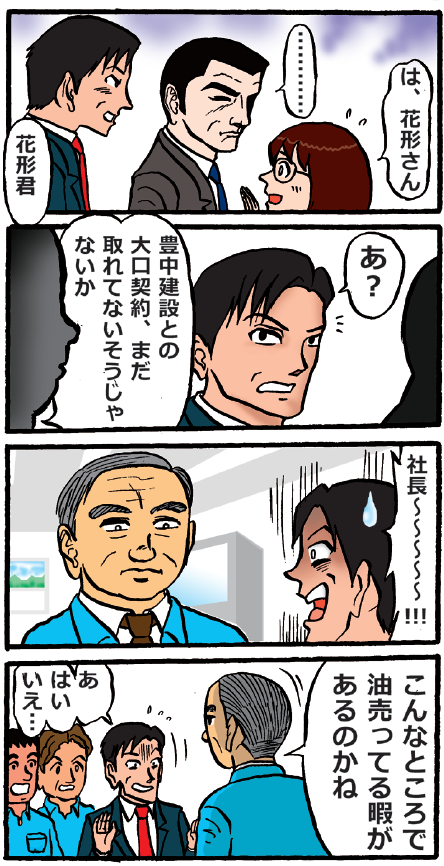

合法的に給与を下げる方法

いったん決定した給与を引き下げることは簡単ではありません。ある日、豊明市の建設業者さまから連絡をいただきました。どうしても給与を下げなければ維持ができないとのことでした。

労働条件の一方的な不利益変更はできないため、社員の同意を得ることが求められます。また、実施する場合には、引き下げの必要性につき、合理的な理由を説明しなければなりません。

合理的な理由とは

給与引き下げも止む無しと言うためには、単に業績不振というだけでは十分でなく、あらゆる手を尽くして給与引き下げを避けようと努力をしたがそれでも避けられなかったと客観的数値で説明できなければならないと考えましょう。

具体的には、給与引き下げの前に

・役員報酬のカット

・残業の抑制

・賞与の減額、カット

・人件費以外の経費削減

のような対策を行った上で、最終手段として給与引き下げを行うと、その合理性を説明しやすく、従業員の同意も得やすくなります。

同意はどのように取り付けるか

同意は、原則として全員の個人同意が必要となります。同意書を作成する場合には、①手当ごとの細かい変更金額や、②変更日を記載するようにしましょう。

また、本人の氏名欄をパソコンで印字すると、いかにも会社側が同意を前提で用意したように見えるため、できれば本人の自署をしてもらいましょう。

※自社に労働組合がある場合には組合との団体交渉を経て労働協約を締結すれば、個人同意は必要ありません。

手当のカットはしやすい

基本給を下げることは難しいですが、手当を支給基準に従ってカットすることは合法です。例えば重要な職務を担当する社員に「特殊勤務手当」を支給していた場合、重要職務がなくなった場合は、当然に手当をカットすることが出来ます。

経済情勢の変動に柔軟に対応できるよう、手当をはじめとした給与制度の見直しを検討されるのもよいかもしれません。その後、半年して豊明市の建設業者さまは経営者の営業努力と教育に力を入れることで、定着率と業績安定を果たしました。

採用費などにコストをかけるなら、離職率を下げたほうがよほど経営安定に効果があるか分かる好例ですね。

感染症にかかった社員の自宅待機中の給与

安城市の飲食店で、アルバイトがロタウイルスになったという連絡をいただきました。

感染症に罹患した労働者等が無理をして出勤をすると、周りの人に伝染させてしまう恐れがあるため、労働安全衛生法、感染症法等により出勤を禁止する義務が定められています。

この自宅待機を命じた場合の賃金について、場合によっては60%の給与保障(いわゆる休業手当)が必要となります。休業手当の支給の有無については「使用者の責に帰する事由」であるか否かによって判断されます。

◆休業手当の支払い義務がない場合

・感染症にかかっているかどうか不明な時点で、何らかの症状があるため、社員自ら休む場合

・医師や保健所の指導により、社員が休業する場合

・家族が感染症に感染している社員について、濃厚接触者であることにより、保健所による協力要請等にも基づき、社員を休業させる場合

◆休業手当の支払い義務がある場合

・医師や、保健所による協力要請の範囲を超えて休業させる場合。(外出自粛期間後等)

・医師や保健所からの協力要請がない段階で、使用者の自主的判断で休業させる場合

上記のように、医師や保健所の指導の範囲で休場させる場合には、「使用者の責に帰する事由」ではありませんので、休業手当の支払いは不要です。

しかし、家族が感染し(かつ労働者本人が感染していない)場合に、保健所の指導が速やかに行われるとは限りません。このような場合には、会社独自の自主的な判断が必要になります。

無難な判断は「休業手当を支払う」か「有給休暇として取り扱う」ですが、感染症の種類によっても取り扱いが異なるでしょう。

安城市の飲食店は、アルバイトの自宅からの連絡で店長が自宅待機を指示し、結果ロタだと分かったのですが、こういった判断は本当に素晴らしいですよね。お店のブランドとお客様と他のスタッフを守った素晴らしい判断だといえるでしょう。

仕事を覚えるまでの賃金を低く設定してもよいか

刈谷市の勉強会である経営者から質問いただきました。

「仕事を覚えるまでの賃金を低く設定してもいいんですか?」

研修中や試用期間中など、賃金を低く設定しても、前もって求人票に記載していれば基本的には問題ありません。ただしその際には、最低賃金を下回らないように注意しましょう。

未経験者であって仕事が出来なくても、都道府県又は産業別の最低賃金以上の賃金を支払う必要があります。2013年7月現在の最低賃金の最高額は東京都の850円、最低額は島根等の652円ですが、毎年上昇傾向にあります。これは、最低賃金で働くと生活保護受給者の収入を下回ってしまう場合があるからです。最低賃金の上昇は、大人数のパートを雇用している会社にとってはコストアップに直結する重大な問題となります。

しかし、最低賃金以上の例外があります。労働基準監督署からの許可を得ることで、次にあげる人は適用除外となります。

① 精神又は身体の障害により著しく労働能力の無い者

② 試の使用期間中のもの

③ 基礎的な技能等を内容とする認定職業訓練を受けている方のうち、厚生労働省令で定めるもの

④ 軽易な作業に従事する者

⑤ 断続的な業務に従事する者

また、未経験者を採用する場合には「トライアル雇用奨励金」の活用も可能です。ハローワークからの求人募集する際の助成金です。3ヶ月間の試用期間で双方のマッチングを図り、最大12万円支給されます。

未経験者、もしくは経験が少ないことが要件となっていますので、経験者の方が同業他社に転職する場合は対象となりません。なお、この助成金はハローワーク経由で求人を出し、ハローワークに「トライアル雇用が適当だと認められた」人が対象となるので注意しましょう。

刈谷市の勉強会はみなさん実績もあり、知識も深く刺激になっています。そういうメンバーの中で活動していてご質問いただけるのは本当に光栄なことだなと思っています。

残業手当の基になる賃金

豊明市の美容室はかなり細かい賃金テーブルが存在しています。従来のように「シャンプーが出来るようになったら時給アップ」などに加えて「皆勤賞」「シフト交代報酬」「店舗売上連動給」などさまざまです。

ある日、豊明市の店舗に伺った際、夜だったのですがスタッフは練習中でした。当然、残業代は発生します。そこで、オーナーに尋ねられました。「この残業代はどこまでの手当を含めて計算すればいいんですか?」と。

賃金の中には○○手当と細かく金額を決めて支給される場合があります。様々な名称がある賃金の中で、残業手当の基となる賃金は何でしょうか。

残業手当の基となる賃金は、以下7つ以外の賃金と法律で定められています。

①家族手当

②通勤手当

③別所手当

④住居手当

⑤子女教育手当

⑥臨時に支払われる賃金(賞与等)

⑦1か月を超える期間ごとに支払われる賃金(3が月に1度の皆勤手当て等)

この7つが残業代の基とならない理由は、労働との直接的な関係が薄く、個人的事情に基づいて支払われるという理由からです。

残業代とならない賃金は7つに限定されています。したがって、この7つ以外を残業代の基としないことは違法となります。

逆に、上記7つと同じ名称がついていたとしても、実態が異なっていれば残業代の基となります。例えば、「家族手当」や「通勤手当」という名称であっても、家族の人数や通勤距離に関係なく一律に支給される場合は、残業代の基です。

残業代を計算する場合は、上記7つの賃金を除いた合計を所定労働時間で除して1時間当たりの単価を出しましょう。

例えば、1ヶ月の所定労働時間を160時間としましょう。賃金は、基本手当20万、職務手当3万、地域手当1万、家族手当2万、住宅手当2万、通勤手当2万です。

この場合、すべて合計すると30万になります。しかし、家族手当2万、住宅手当2万、通勤手当2万は残業代の基となりません。よって、6万円は除きましょう。

したがって、残業代の労働時間単価を出す計算は、以下のようになります。

(30万‐6万)÷160時間=1500円

豊明市の美容室オーナーには賃金テーブルのアドバイスを実施し、今後一部見直すよう提案しました。みなさまも、残業代の基になるのか、ならないのか、改めて見直してみてはいかがでしょうか。

会社から一方的に給与を下げることはできるか?

労働契約は「労働者が労務を提供し、使用者が賃金を支払う」という約束事を指します。労働者は一定のお金が支払われることが条件で働いているので、会社からの一方的な賃金減額を認めてしまうと、労働者側からすれば「契約されていない賃金で働く」状態になってしまい、不合理です。つまり、特別な事情がなければ一方的な賃金減額は認められません。

弊所の事務所だよりにこういった記事を記載したところ、顧問先である安城市のスーパーからお問い合わせをいただきました。

「ではどのような場合がその"特別な事情"と認められるのでしょうか?」

特別な事情には以下のようなものがあります。

① 懲戒処分としての減額

ペナルティーを与える目的で行う場合

② 職能資格引き下げによる賃金減少

例えば役職者が降格し、その役職に対応する役職給が減額する場合など

③ 配転を行った結果としての賃金減少

営業職から事務職に配転し、営業手当がつかなくなる場合など

以上のような場合が特別な事情に当たります。

しかし、たとえどのような事情があったとしても、給料を下げるには就業規則などによる事前の取り決めが必要とされていますので注意が必要です。

「会社の業績低下による賃金引き下げ」はこの特別な事情に含まれるのでしょうか。

会社が存続するために賃金引き下げがやむをえない場合、会社は社員に賃金引き下げの必要性を説明して同意を得る努力をしなければなりません。会社としては、まずは賃金減額をしなくてもすむような措置を講じることが必要ですが、経営状態によっては難しい場合もあるでしょう。やむをえない時は、社員に賃金カットの必要性を理解してもらうことが大切です。社員も会社が倒産して職を失うよりは、賃金が下がっても雇用を維持してもらう方が良いと考えてくれるかもしれません。

なお、引き下げに同意を得られた場合は、新たに引き下げた賃金での雇用契約締結をする等して、合意があった旨記録しておくとよいでしょう。

スーパーマーケットも大手モールの台頭などで苦戦されているところが多い中、安城のクライアントは、なるべくこういった措置無く、士気高く経営されています。するかしないかは別として、法律を知っているということは武器になるものです。

もちろん、深く知る必要はなく、我々専門家にご質問されることで学びがあるよう常にお答えするように心がけています。

減給の上限

刈谷市のホームページ業者さまでトラブルが発生し、以下のご質問をいただきました。

【Q】

減給制裁に上限はないのか。

【A】

上限はあります。平均給与の1日分の範囲内で、かつ月給の10分の1以内でなければなりません。

(解説)

【ノーワーク・ノーペイの原則】

ノーワーク・ノーペイの原則とは「労働なければ賃金なし」という原則です。会社は社員に給料を支払っています。社員は給料をもらう代償として、労務を提供します。このような双務契約ですから、労務の提供がない部分については、賃金を支払う必要はありません。

しかし、減給には上限があります。なぜなら、給料は社員の生活基盤を支えるものだからです。無制限に減給をしてしまうと、社員の生活が不安定になってしまいます。

減給の上限(労働基準法91条)

①1回の額が、平均賃金の一日分の半額を超えないこと

②一賃金支払期に発生した数事案に対する減給の合計が総額の10分の1を超えないこと

※法定の上限を超える制裁は、超えた部分につき無効とされます。なお、遅刻や早退の時間に対する賃金を支払わないことは、「制裁」とならないので、制限はありません。

【例】20分遅刻した場合に月給の3分の1を減給した。

労働基準法違反で無効な処分となります。しかし、すべて無効ではなく、法定内の部分の減給は有効です。平均賃金の1日分の半額以内で、月給の10分の1以内の減給は可能となります。

→減給は効果的な制裁方法ですが、運用は慎重に行う必要があります。就業規則等制裁規定を設ける場合は、制裁される具体的な項目の適否を事前に調べておくと良いでしょう。また、減給規定については、その額についてきちんと定めておくことも大切です。

幸いにも刈谷市のホームページ業者さまのトラブルはそれほど大事にならず、再発防止策をマニュアル化することで解決出来そうでした。